De 12 grootste Amazon-concurrenten

Amazon bereikte de biljoen-dollarwaardering slechts een maand nadat Apple in augustus 2018 de biljoen-dollargrens bereikte. Daarmee is Amazon de op één na snelste industrie die ooit een waardering van een biljoen dollar heeft bereikt.

En in tegenstelling tot Apple, dat zich voornamelijk bezighoudt met technologie, heeft Amazon een veel divers portfolio van activiteiten –

- E-commerce

- Brick & Mortar

- Cloud computing

- Artificial intelligence

- Digitale distributie

- Grocery

Amazon’s huidige waardering blijft op het moment van schrijven in de buurt van een biljoen dollar en zijn aanwezigheid in verschillende sectoren maakt Amazon zeker het belangrijkste doelwit voor de meeste bedrijven.

Laten we eens kijken naar een paar van de grootste concurrenten van Amazon.

Amazon Ecommerce Concurrenten

Amazon heeft altijd te maken gehad met hevige concurrentie in de eCommerce sector. Met name China is voor Amazon een moeilijk te kraken land gebleken. China is ’s werelds grootste eCommerce-economie en de eigen e-commerce-giganten hebben bewezen een behoorlijke concurrentie te vormen voor Amazon, zelfs op de wereldmarkt.

Alibaba

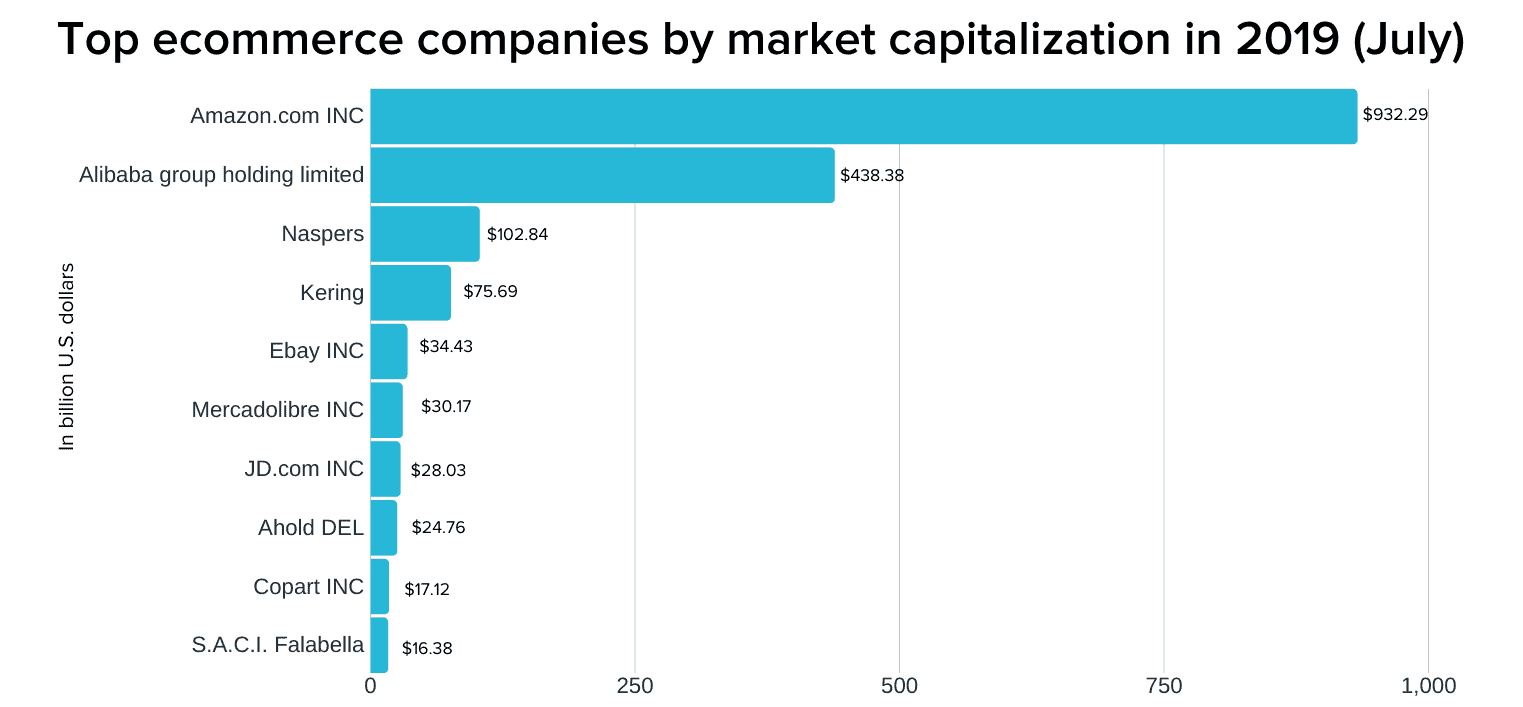

Op wereldschaal komt Alibaba niet in de buurt van Amazon wat betreft marktkapitalisatie en marktaandeel. Hier is een grafiek die Amazon en Alibaba vergelijkt op basis van verschillende statistieken –

Alibaba’s marktkapitalisatie van ongeveer 430,44 miljard dollar in juli 2019, maakt het het op een na grootste e-commercebedrijf ter wereld. De marktkapitalisatie van Amazon bedroeg medio 2019 ruim meer dan $780 miljard. Terwijl de wereldwijde aanwezigheid van Amazon vrij solide is, komt het grootste deel van Alibaba’s omzetcijfers alleen van hun Chinese activiteiten. Alibaba vormt zich ook op de wereldmarkt tot een geduchte tegenstander.

Dit komt goed tot uiting als we naar de Chinese markt kijken – Alibaba verslaat Amazon op bijna elk gebied. Hier is een grafiek met het verkoopaandeel van de verschillende eCommerce retailers in China medio 2018 –

Alibaba was medio 2018 goed voor 58,2% van de gehele e-commerceverkoop binnen China. Amazon heeft met slechts 0,7% van de e-commerceverkopen nog een lange weg te gaan binnen China.

Amazon vs Alibaba

Alibaba werd op 4 april 1999 opgericht door Jack Ma als B2B e-commerce site en vertakte zich al snel naar B2C markten en diverse andere gebieden.

Alibaba lijkt nu behoorlijk op Amazon als het gaat om de verschillende industrieën waarin beiden opereren. Beide richten zich op de B2C- en B2B-markt, hebben hun eigen cloud computing-diensten en hun eigen digitale distributiediensten en dergelijke.

Amazon betrad de Chinese markt in 2004 en in de beginjaren groeide het vrij snel en had het op een gegeven moment zelfs 16% van het marktaandeel – een heel verschil met de huidige 0,7%. De reden voor de nederlaag van Amazon ligt in het feit dat lokale spelers als Alibaba wel konden inspelen op de lokale smaak, terwijl Amazon daar niet in slaagde.

JD.com

JD of Jingdong is de Chinese e-commercesite die wordt beschouwd als een potentiële concurrent voor Amazon, vooral op de B2C-markt. JD is voor B2C net zoals Alibaba dat is voor B2B binnen China.

Met een marktkapitalisatie van $ 28 miljard medio 2019 behoort JD gemakkelijk tot de top 10 e-commercebedrijven in de wereld – het staat momenteel op de 7e plaats in de lijst van ’s werelds beste e-commerce retailers. Opgemerkt moet worden dat terwijl Amazon grotere wereldwijde activiteiten heeft, de verkoop- en omzetcijfers van JD voornamelijk afkomstig zijn van het opereren binnen China.

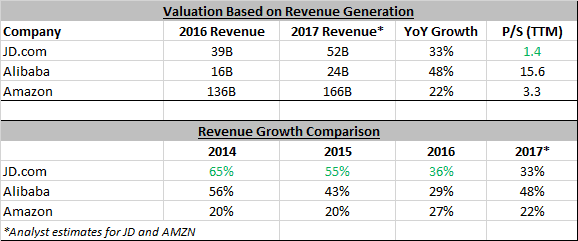

JD houdt de toppositie in de B2C e-commerce ruimte binnen China. De jaarlijkse groei van JD is hoog –

Daarmee is JD een van de grootste concurrenten van Amazon binnen en buiten de Chinese markt – aangezien het bedrijf in de nabije toekomst ook wil uitbreiden naar andere markten dan China.

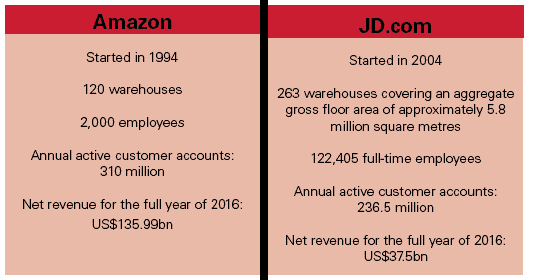

Amazon vs JD

JD is opgericht in 1998 en is pas in 2004 van start gegaan met de lancering van zijn online retailwinkel, rond dezelfde tijd dat Amazon de Chinese markt betrad. JD.com, vroeger bekend als 360buy, begon als een online winkel voor het kopen van magneto-optische opslagschijven, maar diversifieerde later naar andere consumentensegmenten. Het is nu het op een na grootste e-commercemerk en de grootste B2C e-commercesite in China.

JD richt zich op de B2C-markt en verkoopt consumentenelektronica en -producten via zijn onlineportaal. Het koopt zijn voorraden in bij fabrikanten en verkoopt ze tegen concurrerende prijzen. Amazon kon de snelheid en prijzen van deze concurrenten niet evenaren en is zich gaan richten op het verbeteren van de “grensoverschrijdende” verkoop op de Chinese markt.

eBay

eBay is altijd een grote concurrent van Amazon geweest op het gebied van e-commerce, hoewel beide bekend staan om de verkoop van verschillende dingen en aan verschillende doelgroepen. eBay had medio 2019 een marktkapitalisatie van ongeveer 34 miljard dollar en is daarmee een van de grootste concurrenten van Amazon binnen en buiten de VS.

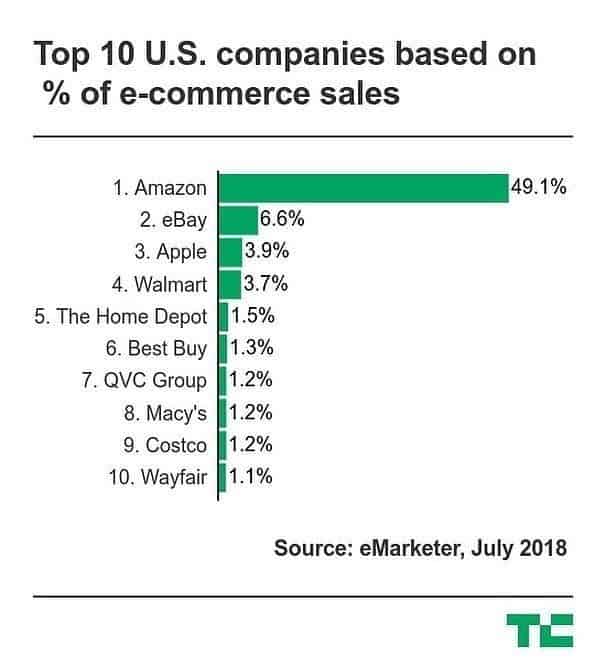

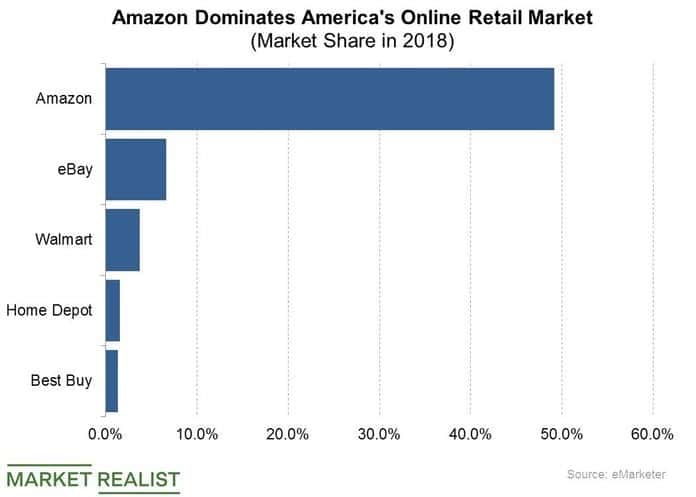

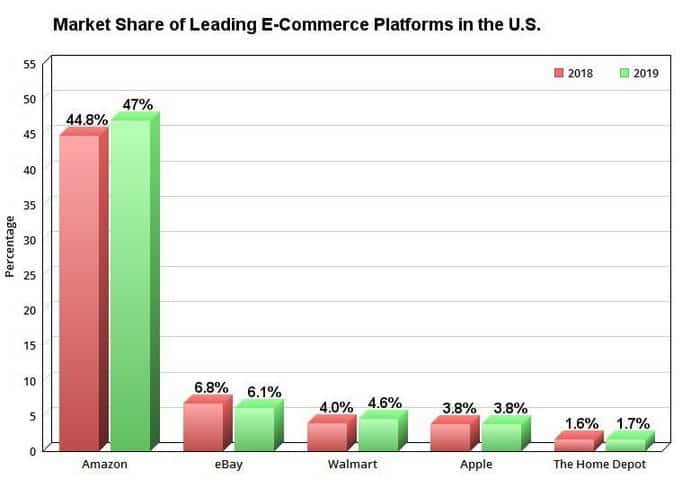

eBay is de naaste concurrent ten opzichte van Amazon op het gebied van e-commerceverkopen, vooral binnen de VS –

Midden 2018 was eBay goed voor 6,6% van alle e-commerceverkopen binnen de VS, waarmee het vlak onder Amazon staat. Hoewel het ver verwijderd is van Amazon’s 50% van de e-commerceverkopen, heeft eBay zijn positie tot op heden gestaag vastgehouden.

Amazon vs eBay

eBay werd opgericht op 3 september 1995, een jaar nadat Amazon werd gelanceerd en faciliteert Consumer to Consumer (C2C) en Business to Consumer verkopen via zijn online website. eBay is momenteel actief in 27 landen en is vooral bekend om zijn C2C-model waarbij klanten hun gebruikte producten aan andere klanten kunnen verkopen, waardoor eBay een populair platform is voor het kopen en verkopen van tweedehands consumptiegoederen. Amazon daarentegen richt zich voornamelijk op B2C – het bieden van een platform voor bedrijven om hun producten online aan consumenten te verkopen.

Amazon Offline Concurrenten (Zelfde Doelgroep)

Amazon’s doelgroep vertrouwt niet alleen op e-commerce winkelen, velen gaan er wel op uit om producten offline te kopen, ook al zijn ze online beschikbaar op Amazon. Desalniettemin zijn deze offline concurrenten begonnen met hun online activiteiten en vreten ze Amazon’s marktaandeel op.

Walmart

Walmart, de multinationale winkelketen die bestaat uit hypermarkten, supermarkten en kruidenierswinkels en wordt beschouwd als een van de topconcurrenten van Amazon, vooral in de consumentendetailhandel en de elektronicasector.

Een marktaandeel van 3,7% in 2018 hielp Walmart bij het plaatsen in de top 3, binnen de Amerikaanse online retailmarkt en heeft een gestage groei jaar op jaar laten zien.

Walmart heeft met zijn gecombineerde krachten van zowel fysieke als online winkels bewezen een behoorlijke concurrent van Amazon te zijn – vooral in de fysieke detailhandel.

Amazon vs Walmart

Walmart is in 1962 opgericht als warenhuis en opereert momenteel als een multinationale discountwinkelketen. Walmart betrad de e-commerce ruimte met zijn eigen online winkel in 1996 onder dezelfde naam.

Walmart’s online winkels stellen klanten in staat om goederen en producten uit de winkel te kopen zonder ooit het comfort van hun huis te verlaten – wat ook dezelfde kortingen inhoudt die men zou krijgen als ze een fysieke Walmart locatie zouden bezoeken. Amazon is daarentegen meer online dan offline aanwezig.

The Home Depot

The Home Depot is vergelijkbaar met Walmart als het gaat om de concurrentie met Amazon – het opereert als een fysieke retailer met een online winkel die de producten in de winkel weerspiegelt waar de consument van kan kopen.

Met een marktaandeel van 1,6% in 2018 bekleedde The Home Depot de vijfde positie als het gaat om de grootste e-commerceplatforms in de VS.

The Home Depot is net als Walmart gestaag gegroeid en profiteert zowel van zijn offline als online aanwezigheid.

Amazon vs The Home Depot

The Home Depot is opgericht in 1978 en is momenteel Amerika’s grootste retailer op het gebied van woningverbetering. The Home Depot helpt bij het leveren van gereedschap, bouwmaterialen, gereedschap en diensten en lanceerde zijn online winkel eind 2000 om zijn producten te verkopen met prijzen die die van zijn fysieke winkels nabootsen.

Amazon en The Home Depot gaan in principe in de categorie “huisverbetering” met elkaar op de vuist en The Home Depot heeft zich voorbereid om Amazon te bestrijden door snellere leveringen en een betere online winkelervaring te bieden. Dit maakt The Home Depot een opkomende concurrent van Amazon in de fysieke ruimte.

Amazon Web Services Concurrenten

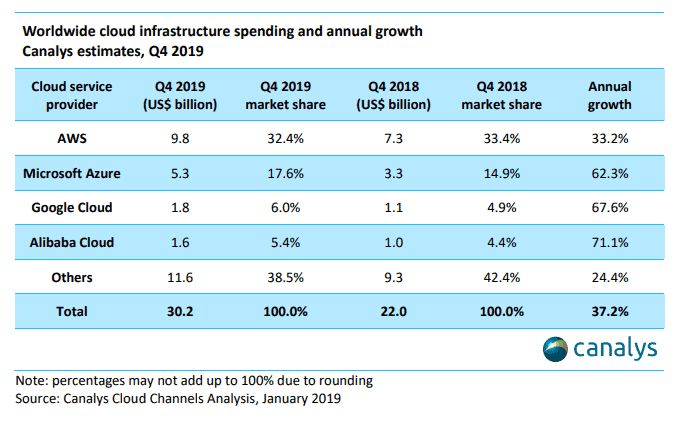

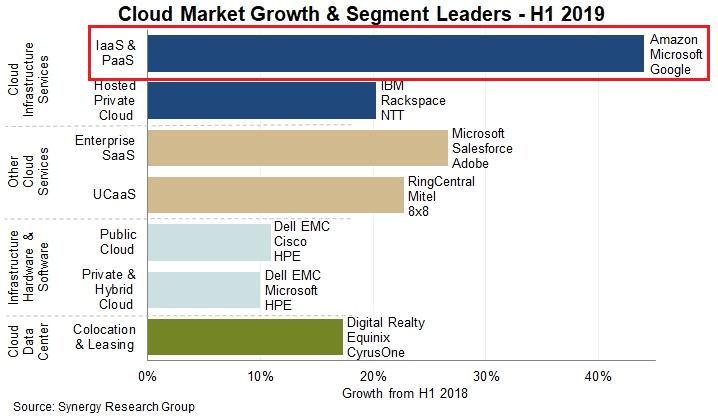

Amazon’s cloud service platform – Amazon Web Services – heeft lange tijd de toppositie ingenomen en leidt de cloud-industrie met een ruime marge. Maar in de afgelopen tijd hebben aanbiedingen van bedrijven als Microsoft en Google een deuk in de markt weten te slaan en een deel van het marktaandeel van Amazon weggekaapt.

Microsoft Azure

Microsoft Azure, de clouddienstaanbieding van Microsoft, had in het vierde kwartaal van 2019 ruim 17% van het marktaandeel in de cloud in handen. Daarmee is Azure de op één na grootste wereldwijde aanbieder van cloudinfrastructuur en -platformen. Azure heeft ook hoge niveaus van jaar-op-jaar groei laten zien, waardoor het een directe concurrent is van Amazon in de cloud computing-sector.

AWS vs Azure

Zowel AWS als Azure zijn vrij vergelijkbaar met elkaar in het feit dat de clouddiensten die door hen worden aangeboden voornamelijk gericht zijn op “enterprise” gebruikers. Terwijl Azure profiteert van de eerdere ervaring van Microsoft, is Amazon de uitdaging aangegaan met grote herinvesteringen van zijn jaarlijkse inkomsten in de groei van AWS.

Google Cloud Platform

Google Cloud Platform (GCP) fungeert meer als een alternatief voor AWS en Azure dan dat het wordt gezien als een one-click oplossing.

Het Google Cloud Platform staat op de derde plaats met een marktaandeel van 6% in Q4 2019 en het schommelt de laatste jaren tussen de derde en vierde plaats tegen de stijgende concurrentie van Alibaba Cloud en IBM Cloud. Maar Google Cloud Platform heeft een veelbelovende groei laten zien die het in de nabije toekomst tot een levensvatbare concurrent van Amazon maakt.

AWS vs Google

Amazon Web Services (AWS) is de meer volwassen van de twee met een krachtig wereldwijd netwerk om te voorzien in enkele van ’s werelds meest complexe IT-omgevingen. Terwijl Amazon zijn gebruikers meer dan 140 verschillende diensten aanbiedt op het gebied van computing, IoT, mobiel, netwerken en bedrijfstoepassingen, schiet GCP nog tekort in het aantal diensten dat het aanbiedt en is het over het algemeen de minder flexibele van de twee.

Google Cloud Platform is populairder onder Infrastructure-as-a-Service (IaaS) en Platform-as-a-Service (PaaS) dan onder Enterprise use cases – en de enterprise is waar het meeste geld ligt. Google wil dit tegengaan door meer te investeren in het verbeteren van zijn bedrijfsactiviteiten en het aangaan van nieuwe partnerschappen.

Amazons concurrenten op het gebied van kunstmatige intelligentie

Terwijl Amazon ook AI-diensten levert aan gebruikers op zijn AWS-platform, wordt AI het meest gebruikt voor zijn virtuele assistent Alexa. Alexa ondervindt zware concurrentie van twee andere zwaargewichten in de industrie – Apple en Google – in gelijke mate.

Google Assistent

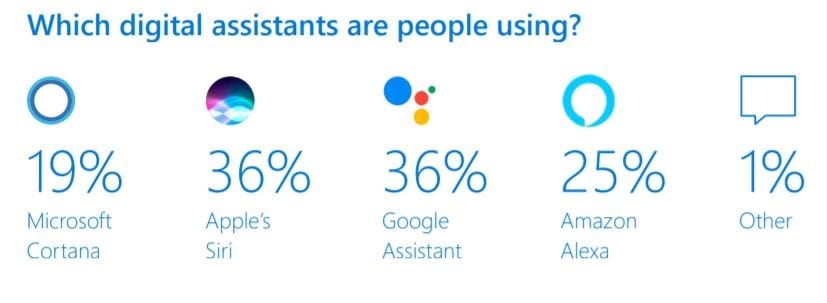

De Google Assistent is beschikbaar op verschillende apparaten en behoort momenteel tot de marktleiders, naast Apple’s Siri, met 36% van het marktaandeel.

De Google Assistent is meer algemeen gericht, terwijl Amazons Alexa prima in staat is om je te helpen bij je dagelijkse taken en als bijkomend voordeel heeft dat je bestellingen bij Amazon kunt plaatsen met slechts een stemcommando.

Apple’s Siri

Apple’s Siri is behoorlijk populair, ook al is deze alleen beschikbaar binnen het Apple-ecosysteem. Voor een virtuele assistent die is opgesloten in een enkel ecosysteem, heeft het heel lang de eerste plaats weten vast te houden omdat het twee voordelen had –

- Siri was een van de eerste commerciële AI virtuele assistenten die op de markt kwamen

- Door de hoge verkoopcijfers van Apple’s iPhones die Siri in zijn software-interface bundelt

Het was pas eind 2019 dat Google Assistant op gelijke voet kon komen en beide hebben nu de eerste plek in handen met een marktaandeel van 36%.

Amazon’s concurrenten in digitale distributie

Amazon is behoorlijk gediversifieerd. Naast zijn e-commerce en clouddiensten heeft Amazon ook een eigen digitale distributiedienst: Amazon Prime Video en Amazon Prime Music en een productiestudio: Amazon Studios.

Netflix

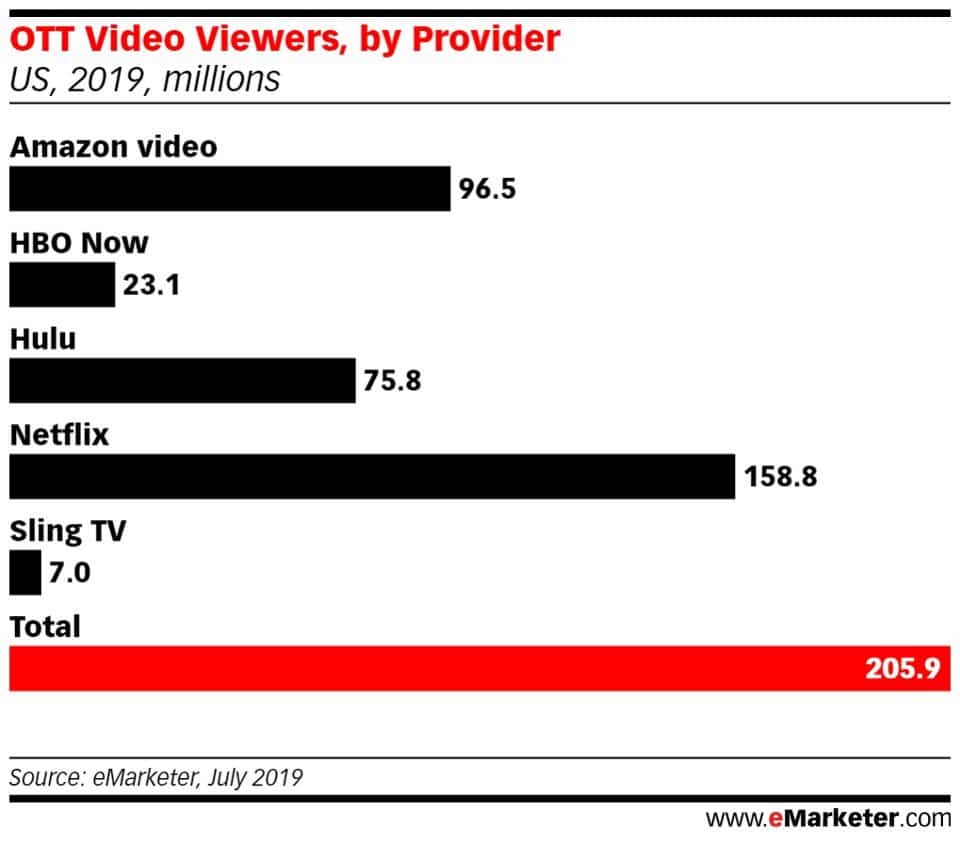

Netflix is het te kloppen bedrijf voor Amazon om de toppositie te bereiken. Met meer dan 158 miljoen kijkers medio 2019 heeft Netflix de toppositie onder de digitale distributiediensten in de VS en de rest van de wereld in handen.

Netflix heeft geheerst op het gebied van digitale distributie met zijn stortvloed aan originelen die onder eigen vlag zijn geproduceerd en de verschillende verschillende tv-shows en series.

Amazon vs Netflix

Amazon en Netflix hebben een vergelijkbare aanpak als het gaat om het aanbieden van digitale distributiediensten.

Beiden volgen een abonnementsmodel en hebben meer dan 100 miljoen gebruikers op hun platforms. Netflix is ook al veel langer op de markt dan Amazon Prime – het werd gelanceerd in 1997 terwijl Amazon zijn Prime Video-dienst een vol decennium later lanceerde in 2007.

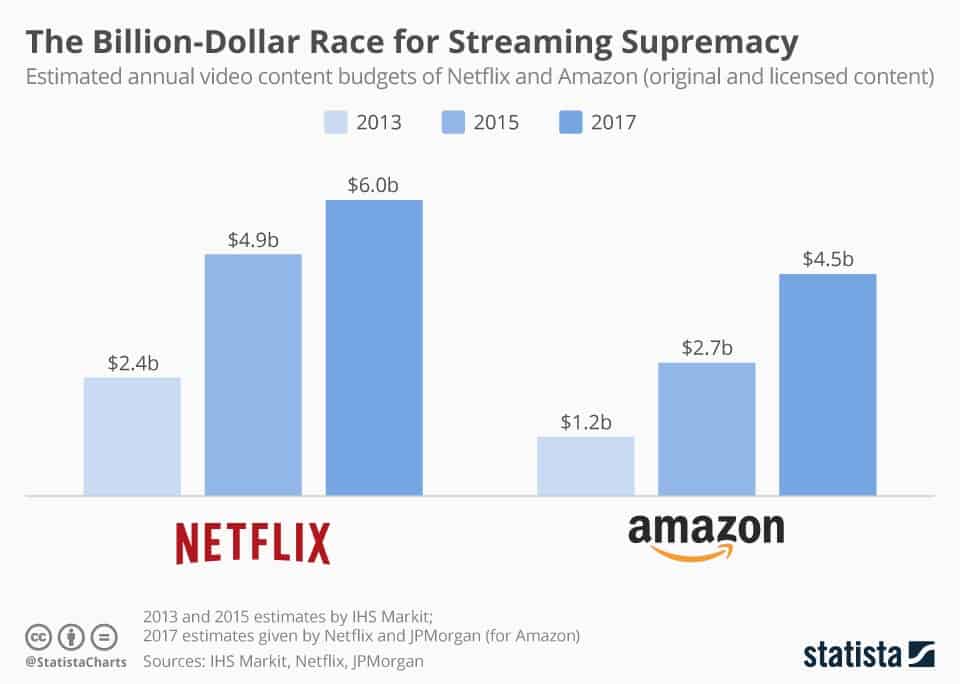

Beiden hebben hun eigen productiestudio’s voor het maken van films en tv-programma’s exclusief voor hun platforms. Netflix en Amazon investeren fors in hun studio’s en in het verbeteren van hun platforms – met Netflix en Amazon die respectievelijk ongeveer $6 miljard en $4,5 miljard investeren.

Zowel Amazon als Netflix hebben een gestage groei jaar-op-jaar laten zien, maar het kan nog wel even duren voordat Amazon Netflix inhaalt, waardoor Netflix een grote concurrent voor Amazon wordt.

Spotify

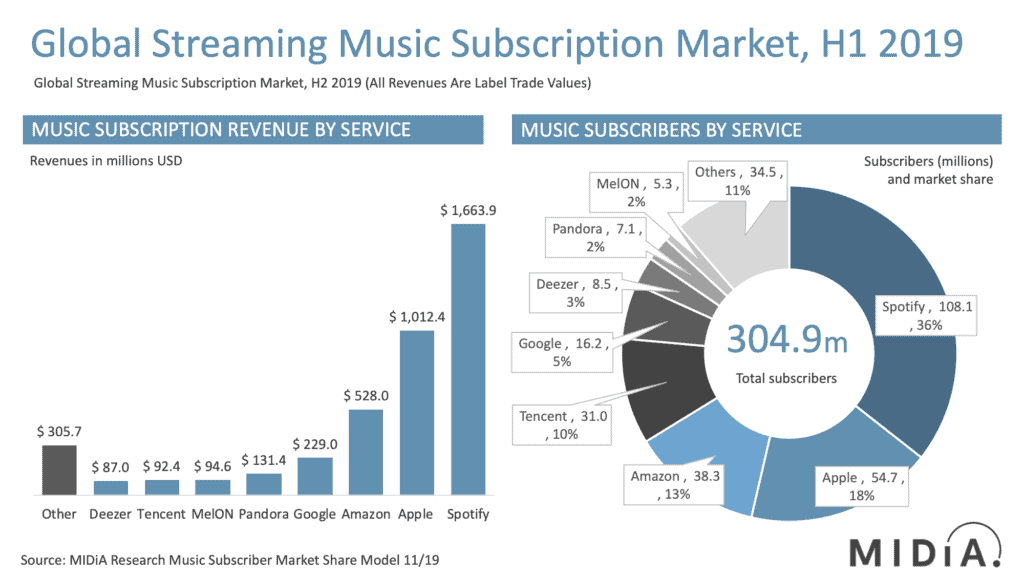

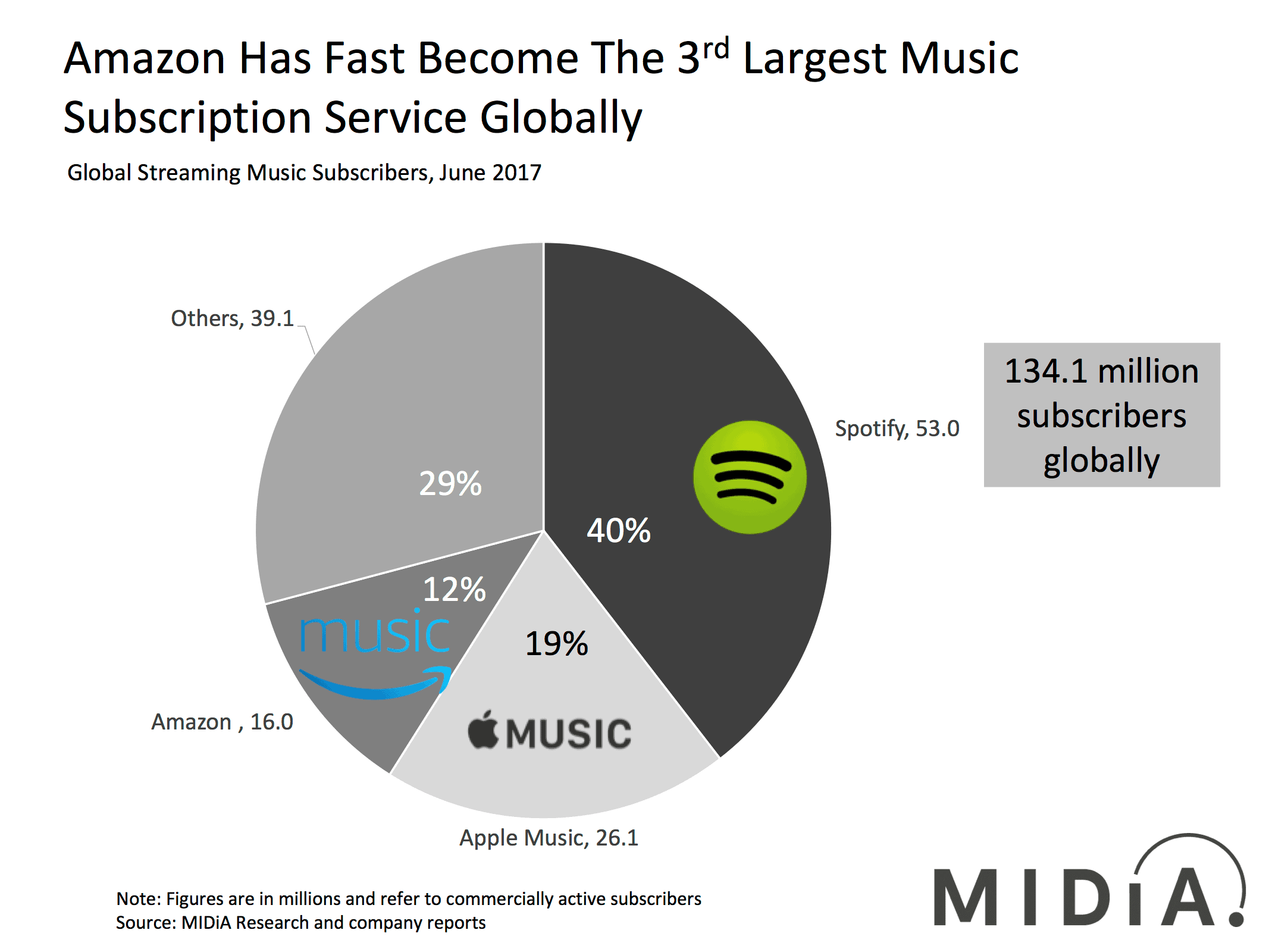

Spotify is een online muziekstreamingdienst die zijn gebruikers toegang biedt tot miljoenen nummers, albums en afspeellijsten. Spotify had 36% van het marktaandeel in muziekabonnementen met meer dan 108 miljoen gebruikers die aan het eind van de eerste helft van 2019 geabonneerd waren op zijn platform.

Spotify heeft altijd een duidelijke voorsprong gehad op Amazons eigen aanbod – Amazon Prime Music – door zowel een gratis als betaald aanbod te hebben.

Amazon vs Spotify

Spotify werd gelanceerd in 2006, een jaar voordat Amazon Music werd gelanceerd en wist naar de top te stijgen door een eenvoudig, makkelijk te gebruiken platform te bieden voor het streamen van muziek via internet.

Hoewel Spotify de toppositie in de muziekstreamingindustrie heeft ingenomen, is Amazon er sinds de lancering in 2007 in geslaagd om vrij snel te groeien.

De snelle groei kan worden toegeschreven aan het feit dat Amazon Prime Video en Music worden gebundeld met één Amazon Prime-abonnement, dat ook diverse andere functies en diensten biedt.

Amazon’s concurrenten in kruidenierswaren

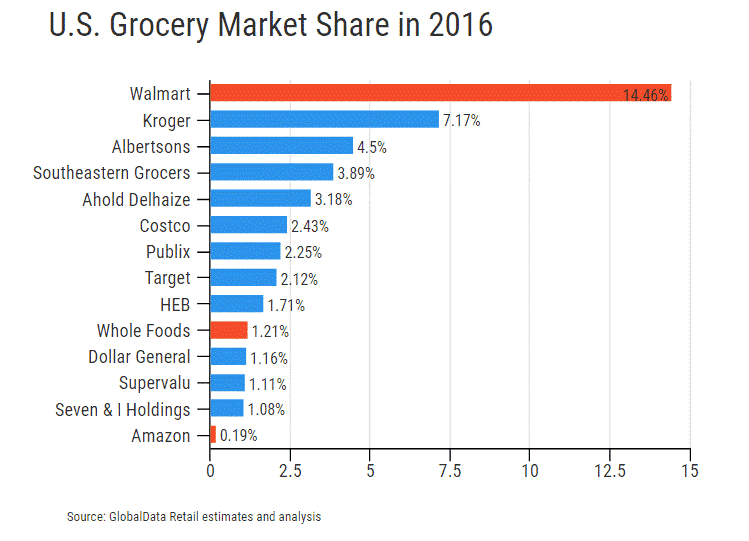

Amazon’s uitstapje naar kruidenierswaren en warenhuizen begon met de overname van Whole Foods Market, een multinationale supermarkt- en warenhuisketen in augustus 2017. De groei van de omzet in winkels was de eerste jaren traag en heeft nog een lange weg te gaan voordat het de grote spelers van de fysieke detailhandel inhaalt.

Amazon heeft een vrij klein marktaandeel in winkels gehad – voor en zelfs nadat het Whole Foods heeft overgenomen. Voordat Amazon Whole Foods kocht, hadden beide een miezerig marktaandeel van respectievelijk 1,21% en 0,19% in de Amerikaanse kruideniersbranche.

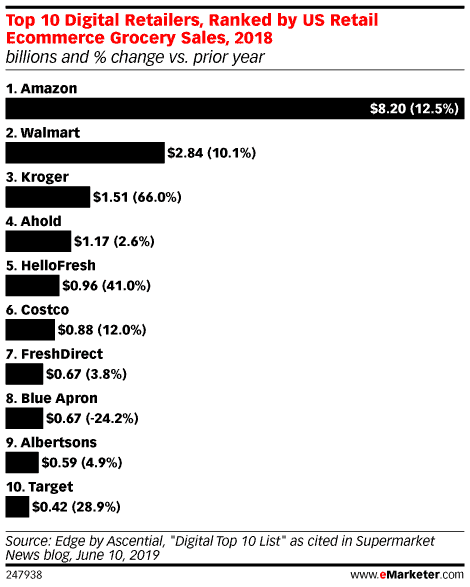

Het is een ander verhaal in de online kruideniersbranche – Amazon heeft de toppositie in handen en de concurrentie die het dichtst in de buurt komt, komt niet eens in de buurt.

Kroger

Weliswaar vormt Walmart een grotere bedreiging voor Amazon in termen van online kruideniersverkoop, maar het is Kroger dat jaar-op-jaar een serieuze groei heeft laten zien, waardoor het een potentiële bedreiging voor Amazon vormt.

Kroger stond medio 2018 op de derde plaats met meer dan $1.5 miljard dollar aan online kruideniersverkopen – niet zo indrukwekkend als Walmart’s $ 2,84 miljard en zelfs niet rakend aan Amazon’s $ 8,2 miljard aan verkopen. Maar zijn jaar-op-jaar groeicijfers zijn indrukwekkend geweest – in 2018 verhoogde Kroger zijn omzet met 64% ten opzichte van het voorgaande jaar en het is erin geslaagd om sindsdien in een gestaag tempo te groeien. Dit maakt Kroger een waardige concurrent voor Amazon in de kruidenierssector.