Capital Lease vs Operating Lease

Diferencia entre Capital Lease y Operating Lease

Hay diferentes métodos de contabilidad para el arrendamiento donde en el caso de capital lease la propiedad del activo bajo consideración puede ser transferida al final del término del arrendamiento al arrendatario mientras que en el caso de Operating Lease la propiedad del activo bajo consideración es retenida por el arrendador.

Un arrendamiento es un acuerdo contractual entre el arrendador (propietario del activo) y el arrendatario (alquila el activo). Se clasifican en dos tipos en función de cómo se transfiere el riesgo de la propiedad y los beneficios.

¿Qué es un arrendamiento de capital?

También se denomina arrendamiento financiero. Un arrendamiento de capital es un arrendamiento que transfiere sustancialmente todos los riesgos y beneficios inherentes a la propiedad de un activo. En otras palabras, el arrendamiento financiero puede ser un arrendamiento en el que el valor actual de los pagos mínimos del arrendamiento al inicio del mismo supera o es igual a la práctica totalidad del valor razonable del activo arrendado. Es un arrendamiento en el que el arrendatario registra el activo subyacente como si fuera su activo, lo que significa que el arrendador es tratado como una parte que resulta estar financiando un activo que el arrendatario posee.

El arrendador debe tratar un arrendamiento como un arrendamiento financiero si se cumple alguno de los siguientes criterios proporcionados a continuación:

- Existe una opción de compra del activo arrendado; o

- El período de arrendamiento cubre al menos el setenta y cinco % de la vida útil del activo; o

- La propiedad del activo arrendado se traslada al arrendatario tras el vencimiento del arrendamiento; o

- El valor mínimo actual de los pagos del arrendamiento asciende al menos al noventa % del valor razonable del activo al inicio del arrendamiento.

¿Qué es un arrendamiento operativo?

El arrendamiento operativo se establece como un acuerdo de arrendamiento que no implica la transferencia de riesgos y beneficios sustanciales de la propiedad del activo arrendado al arrendatario. Generalmente tiene un periodo que es significativamente menor que el valor razonable del activo arrendado.

Los arrendamientos que no cumplen ninguno de los cuatro criterios se contabilizan como un Arrendamiento Operativo.

4.9 (1.067 valoraciones) 250+ Cursos | 40+ Proyectos | 1000+ Horas | Acceso completo de por vida | Certificado de finalización

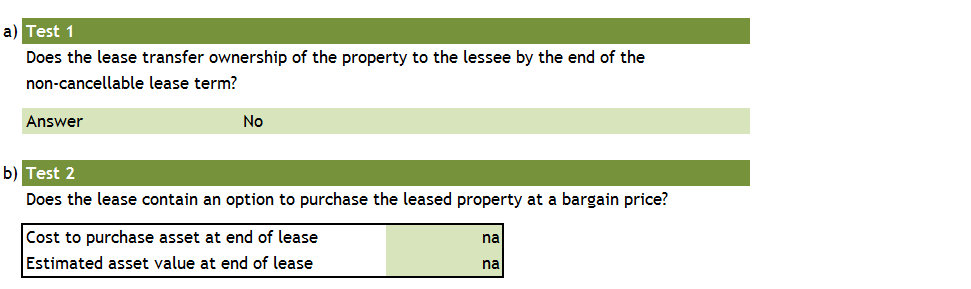

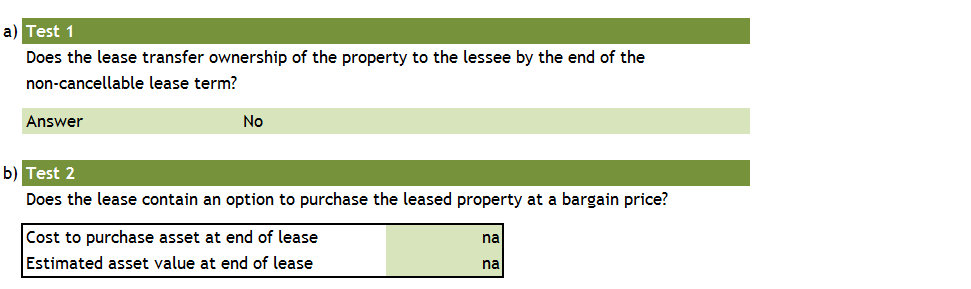

- Prueba 1: Transferencia de propiedad

- Prueba 2: ¿Opción de compra a precio de ganga?

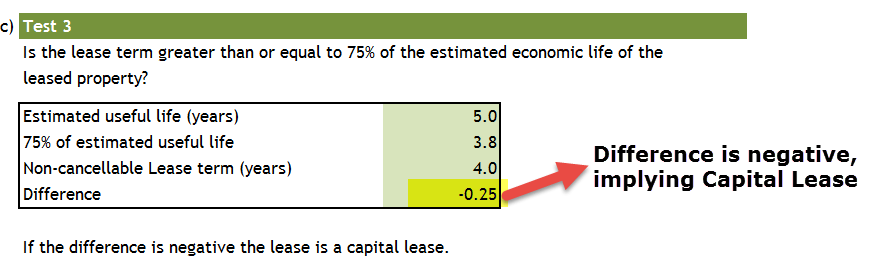

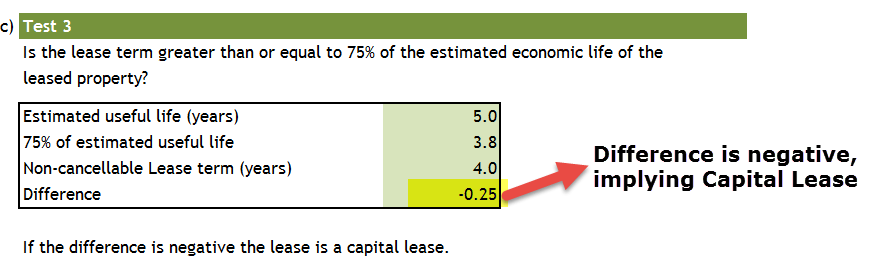

- Prueba 3: ¿Plazo de arrendamiento > = 75% de la vida económica?

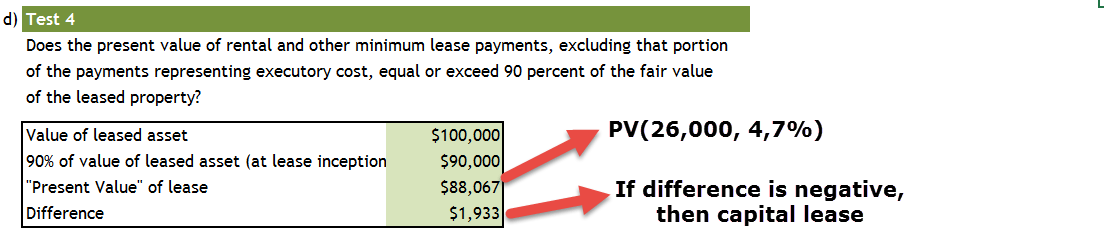

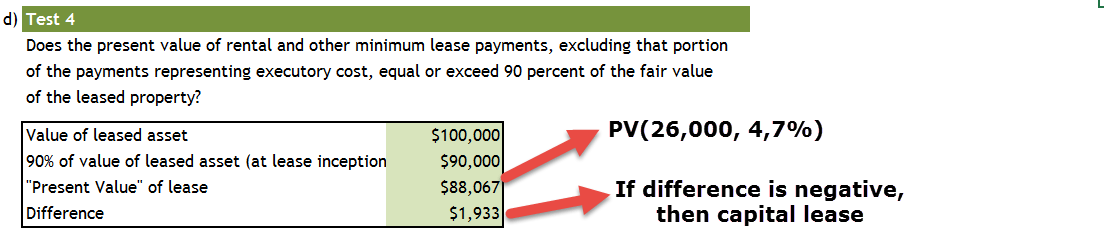

- Prueba 4: ¿Valor actual de los pagos >= 90% Valor Razonable de Mercado?

Si se cumplen todos los criterios, se contabilizará como un arrendamiento de capital.

Arrendamiento de capital vs. Arrendamiento operativo

Perspectiva del analista

Clasificación de los arrendamientos

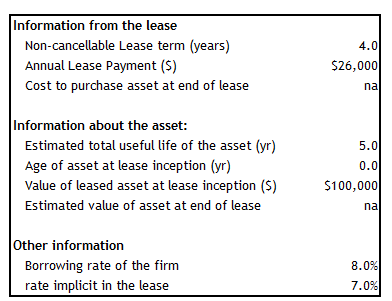

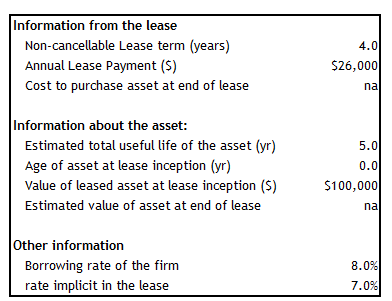

Un equipo con un precio de mercado (FMV) de 100000 y una vida útil de 5 años se arrienda a un arrendatario por un período de 4 años. Los pagos del arrendamiento son de 26.000 dólares al año. El tipo de interés de la empresa es del 8%, y el tipo implícito en el arrendamiento es del 7%. No hay ninguna disposición para que el arrendatario compre un activo al final del plazo del arrendamiento, ni ninguna opción de compra a precio de ganga.

Veamos primero si se trata de un arrendamiento de capital o de un arrendamiento operativo. Para entender esto, realizamos las pruebas para determinar el mismo.

La prueba 1 y la prueba 2 dan como resultado el Operating Lease

La prueba 3 implica que es Capital Lease.

La prueba 4 implica que es un Arrendamiento de Explotación.

En general, sabemos que si no se cumple CUALQUIERA de las pruebas, entonces el arrendamiento se clasifica como Arrendamiento de Capital.

Ejemplo

Utilizaremos el mismo ejemplo para la comparación.

Un equipo con un precio de mercado (FMV) de US$100,000 y una vida útil de 5 años es arrendado a un arrendatario por un período de 4 años. Los pagos del arrendamiento son de 26.000 dólares al año. El tipo de interés de la empresa es del 8%, y el tipo implícito en el arrendamiento es del 7%. No hay ninguna provisión para que el arrendatario compre un activo al final del plazo del arrendamiento, ni ninguna opción de compra a precio de ganga.

Efecto en el balance

- En el Arrendamiento Operativo, NO hay impacto en el balance.

- El impacto en el balance viene sólo en el Arrendamiento de Capital.

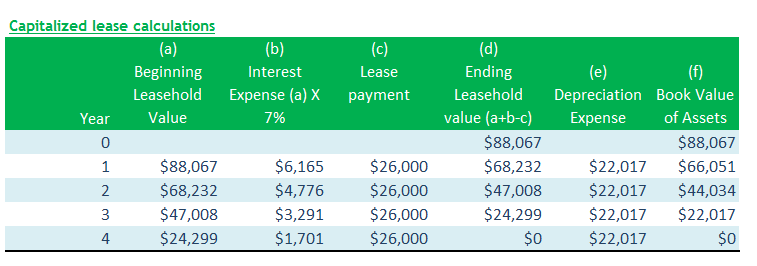

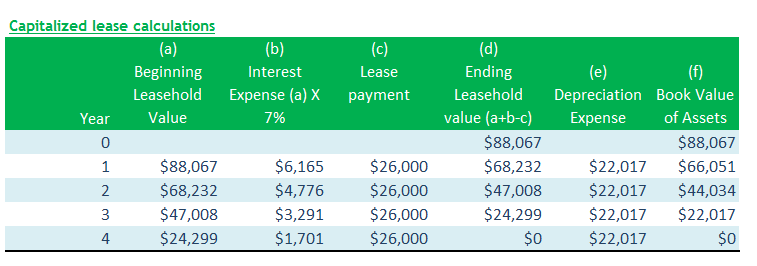

- El valor actual al 7% es de 88$,067

- Tanto el Activo como el Pasivo aumentan por el valor actual de los pagos de arrendamiento al inicio

- Depreciación (plazo de 4 años) = $88,067/4 = $22,017,

- Los reembolsos principales son iguales a los pagos de arrendamiento MENOS los gastos de intereses

- El activo se está depreciando a una tasa que es diferente a la tasa de amortización del pasivo. Los dos valores son iguales sólo al inicio y al final del arrendamiento

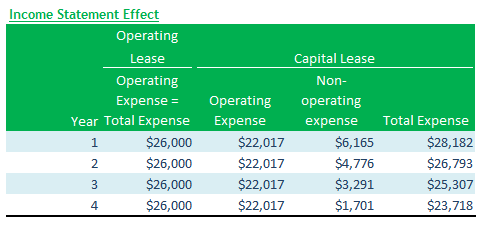

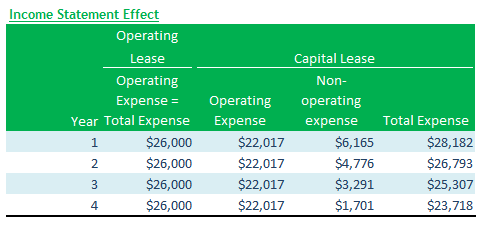

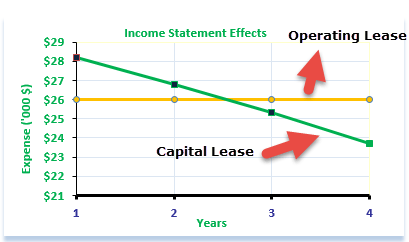

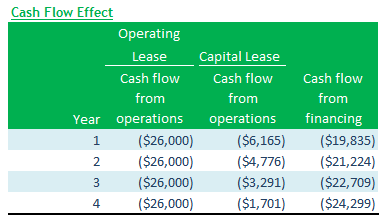

- Los ingresos de explotación son mayores para el arrendamiento de capital (Esto se debe a que el gasto de depreciación para el arrendamiento de capital es menor que los pagos del arrendamiento pagos de arrendamiento)

- Los ingresos netos son menores en los primeros años de un arrendamiento de capital

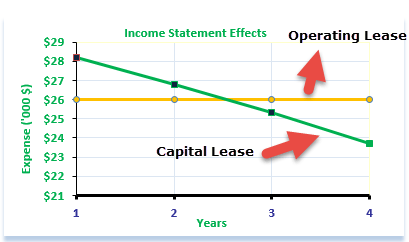

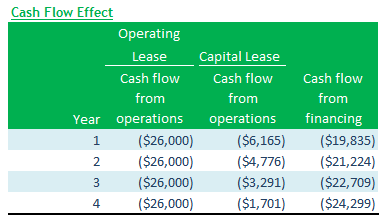

- En un arrendamiento operativo, el pago total en efectivo reduce el flujo de caja de las operaciones.

- En un arrendamiento de capital, la parte del pago del arrendamiento que se considera pago del principal reduce el flujo de efectivo de las actividades de financiación.

- El CF total no se ve afectado por el tratamiento contable.

- El ingreso neto será mayor en el arrendamiento operativo en los primeros años porque el importe de la depreciación y los gastos por intereses serán mayores en el arrendamiento financiero. A medida que el arrendamiento llegue a su fin, la situación se invertirá. Sin embargo, los ingresos netos totales durante todo el período del arrendamiento sumarán la misma cifra, bajo ambas categorizaciones, ya que se trata únicamente de mecanismos de información.

- El EBIT es mayor en el arrendamiento de capital porque una parte del pago del arrendamiento es el pago de intereses, y éste se informa por debajo del EBIT y en la cuenta de resultados; sin embargo, todo el pago del arrendamiento se informa por encima del EBIT en el arrendamiento operativo.

- El CFO es mayor para el arrendamiento de capital porque una parte del arrendamiento que se destina a la reducción del pasivo de la deuda forma parte del flujo de caja de la financiación, y sólo los intereses forman parte del CFO. Además, los impuestos son más bajos debido a la depreciación, y ésta se vuelve a sumar. Sin embargo, en el Arrendamiento Operativo, todo el pago del arrendamiento reduce el CFO, y los impuestos son más altos debido a la falta de gasto de depreciación.

- Así que, naturalmente, el CFF es más bajo para el arrendamiento financiero y más alto para el Arrendamiento Operativo, sin embargo, durante todo el período de arrendamiento, la suma del cambio de efectivo sigue siendo la misma.

- La amortización se añade de nuevo al ser un gasto no monetario, y por tanto, el CFO es mayor.

- La amortización y los intereses reducen los beneficios, y por lo tanto se pagan menos impuestos en los primeros años.

- El flujo de caja de las actividades de financiación se ve afectado por la financiación de la deuda, y los reembolsos de capital realizados por la deuda utilizada para financiar el arrendamiento. Los intereses de la financiación reducen el CFO.

- Arrendamiento de Tipo Venta, al final del cual se transfiere la propiedad y hay una ganancia para el Arrendador porque el PV de los pagos es mayor que el valor en libros del PPE Arrendado

- Arrendamiento Financiero Directo es aquel en el que no hay ganancia, y el Arrendador es sólo un financiador para el Arrendatario.

- Los PCGA de EE.UU. exigen que el periodo de arrendamiento sea al menos el 75% de la vida útil del EPI.

- El valor de las cuotas de arrendamiento es al menos el 90% del valor razonable del activo arrendado.

- Existencia de una opción de compra a precio de ganga

- Menor corriente & Ratios de rotación de activos

- Menor capital circulante capital circulante

- Menor rentabilidad de los activos y de los fondos propios

- Mayores ratios de deuda sobre fondos propios y sobre activos

- Mayores ratios de rotación de activo y corriente;

- Mayor capital circulante

- Mayor rentabilidad de los activos y de los fondos propios

- Menores ratios de deuda respecto a los fondos propios y a los activos

- Diferencias entre Financiación vs. Arrendamiento

- Diferencias entre Banco vs. Diferencias en el Balance de la Empresa

- FIFO vs. LIFO

- Año natural vs. Año fiscal

Efecto en el balance a medida que se realizan los pagos según se indica a continuación

Valor contable de los activos al final de cada año.

iv Valor del Activo (Cálculo CL)

iv Valor del Activo (Cálculo CL)Por favor, tenga en cuenta que lo siguiente –

Efecto en la cuenta de resultados

Efecto en el flujo de caja

Diferencias clave

Arrendamiento de Capital vs. Arrendamiento Operativo. Tabla comparativa de arrendamiento operativo

| Criterio/artículo | Arrendamiento de capital | Arrendamiento de explotación | Naturaleza | Es una alternativa a la compra de los EPIs mediante deuda-financiación | Es una alternativa al alquiler del EPI por una cuota fija. |

| Impacto en la cuenta de resultados | La amortización del EPI y los intereses de la financiación de la deuda se mencionan en la cuenta de resultados. | Sólo los pagos de alquiler son los gastos que se mencionan en la cuenta de resultados. | |||

| Impacto en el Balance | El PV de los pagos de arrendamiento o el valor razonable del PPE se reporta en el balance (el que sea menor). Por lo tanto, los activos aumentan a medida que el EPI se capitaliza, los pasivos aumentan a medida que la financiación de la deuda se añade a ella. | No se produce ningún impacto en el balance ya que el arrendamiento se contabiliza puramente como gasto. | |||

| Impacto en el estado de flujos de efectivo |

|

Como sólo los pagos del arrendamiento forman parte de la cuenta de resultados, los impuestos son mayores, por lo que reducen el CFO, y los pagos del arrendamiento forman parte del CFO en lugar de los flujos de caja de la financiación. | |||

| Financiación fuera de balance | Como el activo se registra en el balance y el pasivo de la deuda se crea, los ratios como el de rentabilidad del activo y el de deuda sobre fondos propios parecen menores y pueden implicar una falta de eficiencia o una menor solvencia. | Como no se registra ningún activo en el balance y no se crea ningún pasivo de deuda, los ratios como el de rentabilidad del activo y el de deuda sobre fondos propios tienen mejor aspecto. | |||

| Riesgo de obsolescencia | Al final del periodo de arrendamiento, la propiedad del activo se transfiere al Arrendatario, por lo que el riesgo de obsolescencia también se transfiere, y si hay alguna innovación tecnológica, que hace que el activo sea obsoleto para entonces, el Arrendatario se queda con él. Así que este riesgo es bajo para el Arrendador y alto para el Arrendatario. | Al final del período de arrendamiento, el activo se devuelve al Arrendador, por lo que el riesgo de obsolescencia es bajo para el Arrendatario y alto para el Arrendador. | |||

| Clasificación US GAAP vs. IFRS. Clasificación de las NIIF | Los US GAAP son más específicos, ya que mencionan que puede haber dos tipos de arrendamientos bajo Capital lease y que cualquiera de las siguientes condiciones que se cumplan lleva a una clasificación como Capital lease:

Las NIIF mencionan una categorización más genérica diciendo que todos los riesgos y recompensas deben ser transferidos al Arrendatario

| Bajo US GAAP, si no se cumple ninguno de los requisitos previos del arrendamiento de capital, se clasifica como arrendamiento operativo.

|

Las NIIF mencionan una categorización más genérica diciendo que todos los riesgos y beneficios no deben ser transferidos al Arrendatario. |

||

| Análisis de la relación |

|

|

|||

Arrendamiento de capital vs. Arrendamiento operativo. Video de Arrendamiento Operativo

Artículos recomendados

Este artículo ha sido una guía de Arrendamiento de Capital vs. Arrendamiento Operativo. Aquí hablamos de las principales diferencias entre ellos junto con un ejemplo y una tabla comparativa. También puedes echar un vistazo a los siguientes artículos –

.