Capital Lease vs Operating Lease

Différence entre Capital Lease et Operating Lease

Il existe différentes méthodes de comptabilisation pour le bail où dans le cas d’un capital lease la propriété de l’actif considéré pourrait être transférée à la fin du bail au preneur alors que dans le cas d’un Operating Lease la propriété de l’actif considéré est conservée par le bailleur.

Un contrat de location est un accord contractuel entre le bailleur (propriétaire du bien) et le preneur (qui loue le bien). Ils sont classés en deux types selon la façon dont le risque de propriété et les avantages sont transférés.

Qu’est-ce qu’un bail d’équipement ?

Il est également appelé bail financier. Un contrat de location-acquisition est un contrat de location qui transfère de manière substantielle tous les risques et avantages liés à la propriété d’un actif. En d’autres termes, le contrat de location-financement peut être un contrat de location en vertu duquel la valeur actuelle des paiements minimaux au titre de la location au début du contrat est supérieure ou égale à la quasi-totalité de la juste valeur de l’actif loué. C’est un contrat de location dans lequel le preneur enregistre l’actif sous-jacent comme si c’était son actif, ce qui signifie que le bailleur est traité comme une partie qui se trouve financer un actif dont le preneur est propriétaire.

Le bailleur doit traiter un contrat de location comme un contrat de location-financement si l’un des critères suivants fournis ci-dessous est rempli :

- Il existe une option d’achat de l’actif loué ; ou

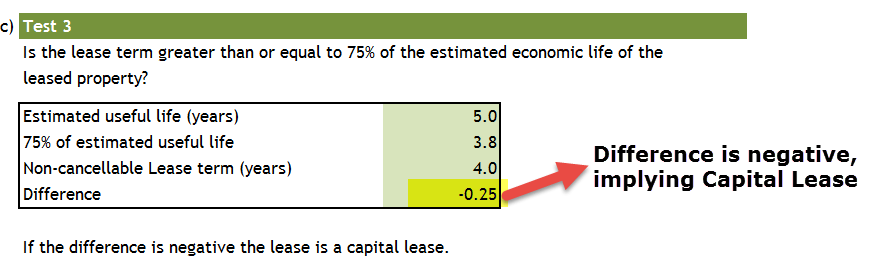

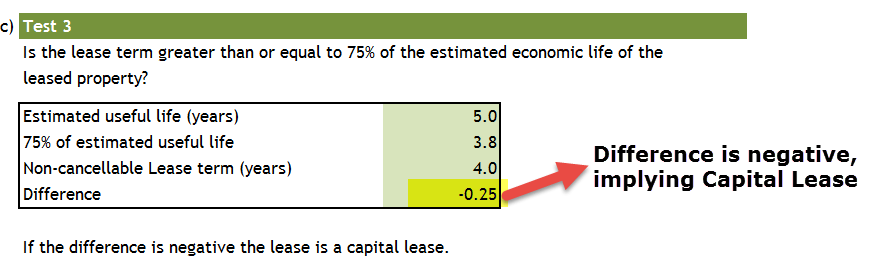

- La période de location couvre au moins soixante-quinze % de la durée de vie utile de l’actif ; ou

- La propriété de l’actif loué passe au preneur après l’expiration du bail ; ou

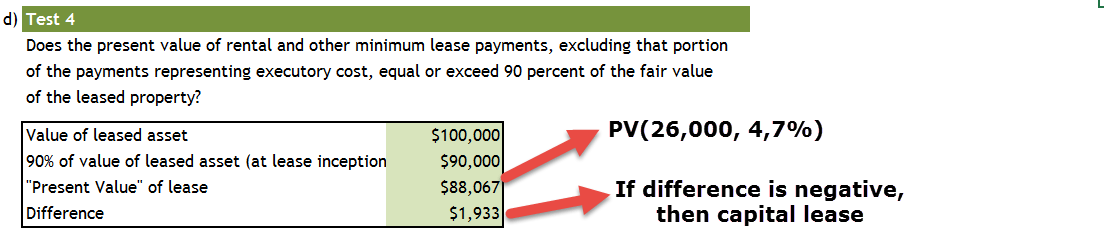

- La valeur actualisée minimale des paiements de location totalise au moins quatre-vingt-dix % de la juste valeur de l’actif au début du bail.

Qu’est-ce qu’un contrat de location simple ?

Le contrat de location simple est défini comme un contrat de location qui n’implique pas le transfert au preneur des risques et avantages substantiels liés à la propriété de l’actif loué. Il a généralement une période qui est significativement inférieure à la juste valeur de l’actif loué.

Les contrats de location qui ne répondent à aucun des quatre critères sont comptabilisés comme un contrat de location simple.

4.9 (1 067 évaluations) 250+ cours | 40+ projets | 1000+ heures | accès complet à vie | certificat d’achèvement

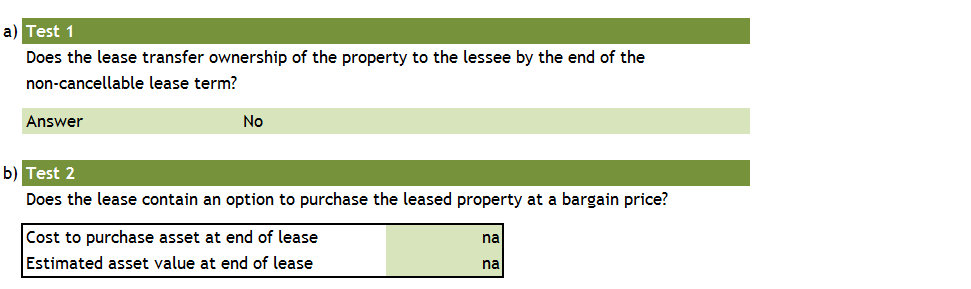

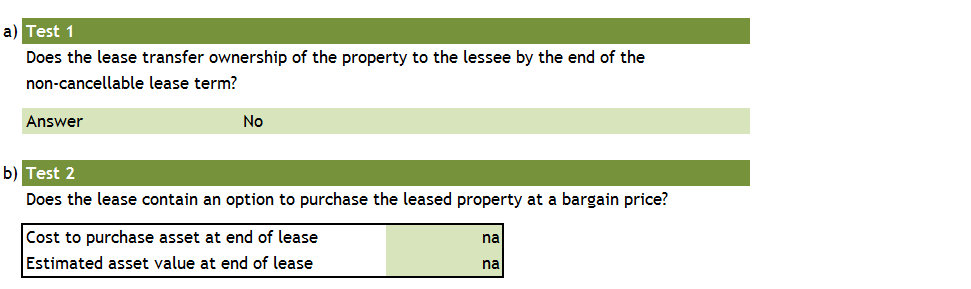

- Test 1 : transfert de propriété

- Test 2 : option d’achat à prix cassé ?

- Test 3 : durée du bail > = 75 % de la vie économique ?

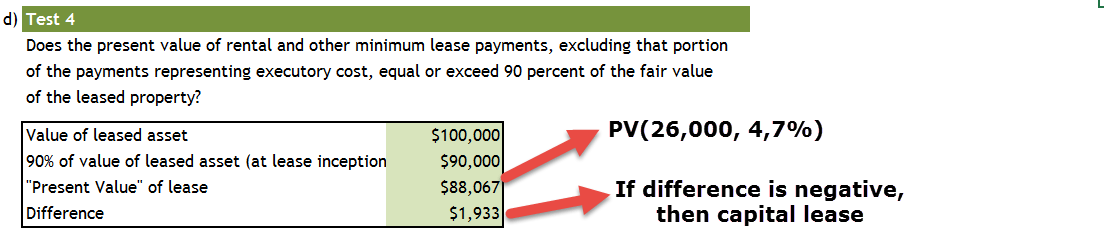

- Test 4 : valeur actuelle des paiements >= 90 % de la juste valeur marchande ?

Si tous les critères sont vrais, alors il sera comptabilisé comme un contrat de location-acquisition.

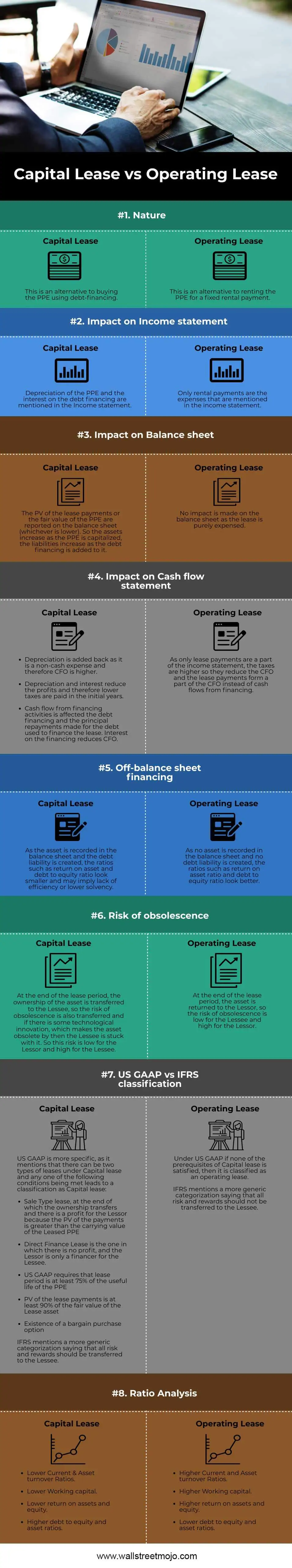

Capital Lease vs. Infographie sur les contrats de location-exploitation

Perspective de l’analyste

Classification des contrats de location

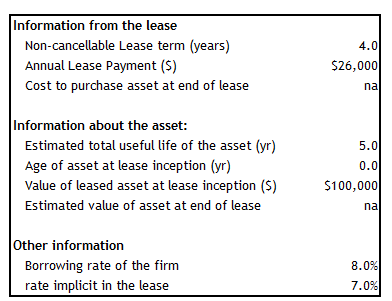

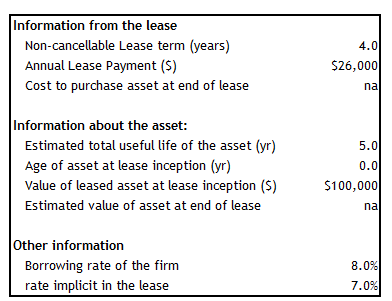

Une pièce d’équipement dont le prix du marché (FMV) est de 100,000 et une durée de vie utile de 5 ans est loué à un locataire pour une période de 4 ans. Les paiements de location s’élèvent à 26 000 USD par an. Le taux d’emprunt de l’entreprise est de 8%, et le taux implicite du bail est de 7%. Il n’y a pas de disposition permettant au preneur d’acheter un actif à la fin de la durée du bail, ni d’option d’achat à prix cassé.

Voyons d’abord s’il s’agit d’un contrat de location-acquisition ou d’un contrat de location simple. Pour le comprendre, nous effectuons les tests pour déterminer la même chose.

Le test 1 et le test 2 aboutissent à la location opérationnelle

Le test 3 implique qu’il s’agit d’une location-acquisition.

Le test 4 implique qu’il s’agit d’une location simple.

Dans l’ensemble, nous savons que si AUCUN des tests n’est respecté, alors le bail est classé dans la catégorie des contrats de location-acquisition.

Exemple

Nous utiliserons le même exemple pour la comparaison.

Une pièce d’équipement dont le prix du marché (JVM) est de 100 000 $ US et dont la durée de vie utile est de 5 ans est louée à un preneur pour une période de 4 ans. Les paiements de location s’élèvent à 26 000 USD par an. Le taux d’emprunt de l’entreprise est de 8%, et le taux implicite du bail est de 7%. Il n’y a pas de disposition permettant au preneur à bail d’acheter un actif à la fin de la durée du bail, ni d’option d’achat à prix cassé.

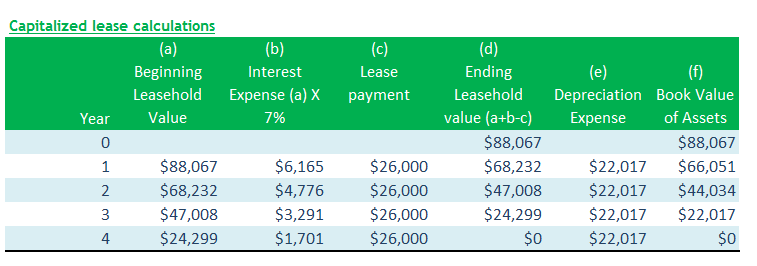

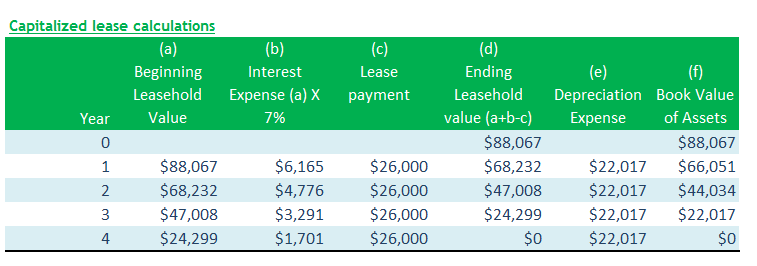

Effet sur le bilan

- Dans le contrat de location simple, il n’y a AUCUN impact sur le bilan.

- L’impact sur le bilan ne vient que dans le contrat de location-acquisition.

- La valeur actuelle à 7% est de 88,067

- L’actif et le passif augmentent tous deux de la valeur actuelle des paiements de location à l’origine

Effet du bilan au fur et à mesure que les paiements sont effectués comme ci-dessous

Valeur comptable des actifs à la fin de chaque année.

Veuillez noter que les éléments suivants –

- Amortissement (durée de 4 ans) = 88 $,067/4 = 22, 017 $

- Les remboursements du principal sont égaux aux paiements de location MOINS les frais d’intérêt

- L’actif est amorti à un taux qui est différent du taux d’amortissement du passif. Les deux valeurs ne sont égales qu’au début et à la fin du contrat de location

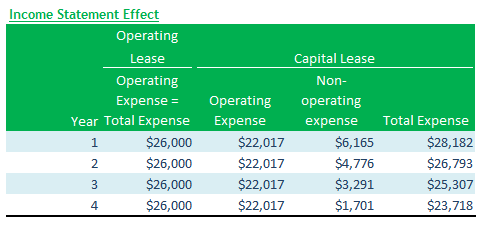

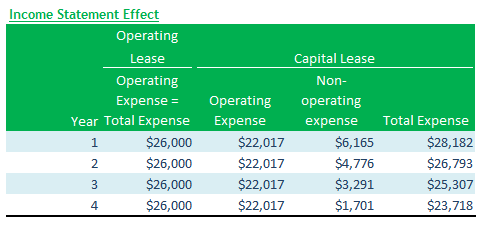

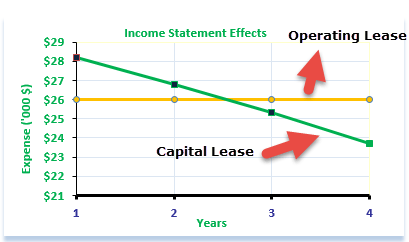

Effet sur le compte de résultat

Effet sur l’état des résultats

Effet sur l’état des résultats- Le bénéfice d’exploitation est plus élevé pour le contrat de location-acquisition (Cela s’explique par le fait que la charge d’amortissement du contrat de location-acquisition est inférieure aux paiements)

- Le revenu net est plus faible au cours des premières années pour un contrat de location-acquisition

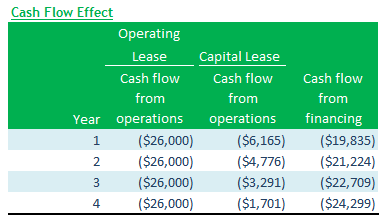

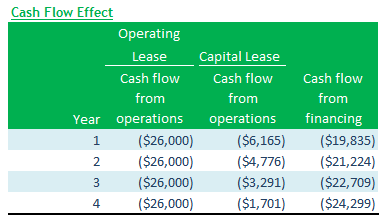

Effet des flux de trésorerie

- Dans un contrat de location simple, le paiement total en espèces réduit les flux de trésorerie d’exploitation.

- Dans un contrat de location-acquisition, la partie du paiement de location considérée comme un paiement sur le capital réduit les flux de trésorerie des activités de financement.

- Le CF total n’est pas affecté par le traitement comptable.

Différences clés

- Le revenu net sera plus élevé dans le contrat de location-exploitation au cours des premières années parce que le montant de l’amortissement et des charges d’intérêts sera plus élevé dans le contrat de location-financement. Au fur et à mesure que le bail arrive à son terme, la situation s’inversera. Cependant, le revenu net total sur toute la période de location s’additionnera au même nombre, dans les deux catégorisations, car il ne s’agit que de mécanismes de déclaration.

- L’EBIT est plus élevé dans le cadre du Capital lease parce qu’une partie du paiement de la location est un paiement d’intérêts, et cela est déclaré en dessous de l’EBIT et sur le compte de résultat ; cependant, l’ensemble du paiement de la location est déclaré au-dessus de l’EBIT dans le cadre du Operating lease.

- Le CFO est plus élevé pour le contrat de location-acquisition parce qu’une partie du contrat de location qui va vers une réduction de la dette fait partie du flux de trésorerie de financement, et seuls les intérêts font partie du CFO. En outre, les impôts sont plus faibles en raison de la dépréciation, et la dépréciation est rajoutée. Cependant, dans le cadre de la location simple, l’ensemble du paiement de la location réduit la FCO, et l’impôt est plus élevé en raison de l’absence de dépenses d’amortissement.

- Alors, naturellement, la FCO est plus faible pour la location financière et plus élevée pour la location simple, cependant, sur toute la période de location, la somme de la variation de la trésorerie reste la même.

La location financière vs. Tableau comparatif de la location simple

| Critères/Item | Capital Lease | Bail d’exploitation | ||

| Nature | C’est une alternative à l’achat de l’EPI par le biais d’un financement par emprunt.financement | C’est une alternative à la location de l’EPI moyennant un loyer fixe. | ||

| Impact sur le compte de résultat | L’amortissement de l’EPI et les intérêts du financement par emprunt sont mentionnés dans le compte de résultat. | Seuls les loyers sont les charges mentionnées dans le compte de résultat. | ||

| Impact sur le bilan | La PV des loyers ou la juste valeur de l’EPI est mentionnée au bilan (si elle est inférieure). Ainsi, l’actif augmente puisque l’EPI est capitalisé, le passif augmente puisque le financement par emprunt s’y ajoute. | Aucun impact n’est fait sur le bilan puisque le bail est purement en charge. | ||

| Impact sur le tableau des flux de trésorerie |

|

Comme seuls les paiements de location font partie du compte de résultat, les impôts sont plus élevés, ils réduisent donc la CFO, et les paiements de location font partie de la CFO au lieu des flux de trésorerie de financement. | ||

| Financement hors bilan | Comme l’actif est enregistré dans le bilan et le passif de la dette est créé, les ratios tels que le rendement de l’actif et le ratio d’endettement semblent plus petits et peuvent impliquer un manque d’efficacité ou une solvabilité plus faible. | Comme aucun actif n’est inscrit au bilan et qu’aucun passif de dette n’est créé, les ratios tels que le rendement de l’actif et le ratio de la dette aux capitaux propres semblent meilleurs. | ||

| Risque d’obsolescence | À la fin de la période de location, la propriété du bien est transférée au locataire, Ainsi, le risque d’obsolescence est également transféré, et s’il y a une innovation technologique qui rend le bien obsolète d’ici là, le locataire est coincé avec lui. Ce risque est donc faible pour le bailleur et élevé pour le preneur. | À la fin de la période de location, l’actif est rendu au bailleur, donc le risque d’obsolescence est faible pour le locataire et élevé pour le bailleur. | ||

| US GAAP vs. Classification IFRS | Les US GAAP sont plus spécifiques, puisqu’ils mentionnent qu’il peut y avoir deux types de location sous Capital lease et que l’une des conditions suivantes étant remplie conduit à une classification en tant que Capital lease :

Les normes IFRS mentionnent une catégorisation plus générique disant que tous les risques et avantages doivent être transférés au preneur |

Selon les normes US GAAP, si aucune des conditions préalables du Capital lease n’est remplie, alors il est classé comme un contrat de location simple.

Les normes IFRS mentionnent une catégorisation plus générique disant que tous les risques et récompenses ne doivent pas être transférés au preneur. |

||

| Analyse des ratios |

|

|

Location à bail capitalisée vs. Vidéo sur la location-exploitation

Articles recommandés

Cet article a été un guide sur la location-acquisition vs la location-exploitation. Nous discutons ici des principales différences entre eux, avec un exemple et un tableau comparatif. Vous pouvez également consulter les articles suivants –

- Différences entre financement et location

- Différences entre banque et entreprise

- FIFO vs. LIFO

- Année calendaire vs. Année fiscale

. Différences de bilan d’entreprise

.