The 12 Biggest Amazon Competitors

Amazon osiągnął wycenę biliona dolarów zaledwie miesiąc po tym, jak Apple uderzył w znak biliona dolarów w sierpniu 2018 roku. To stawia Amazon jako drugą najszybszą branżę, która kiedykolwiek dotarła do wyceny biliona dolarów.

I w przeciwieństwie do Apple, które zajmuje się przede wszystkim technologią, Amazon może pochwalić się znacznie bardziej zróżnicowanym portfolio operacji –

- E-commerce

- Brick & Mortar

- Cloud computing

- Artificial intelligence

- Digital distribution

- Grocery

Amazon’s current valuation remains close to a trillion dollars at the time of writing and its presence in various different sectors definitely makes Amazon the major target for most businesses.

Spójrzmy na kilku największych konkurentów Amazon.

Konkurenci Amazon Ecommerce

Amazon zawsze stawiał czoła ostrej konkurencji w sektorze eCommerce. W szczególności Chiny okazały się trudnym krajem do pokonania dla Amazon. Chiny są największą gospodarką eCommerce na świecie, a ich wewnętrzni giganci e-commerce okazali się być sporą konkurencją dla Amazona, nawet na rynku globalnym.

Alibaba

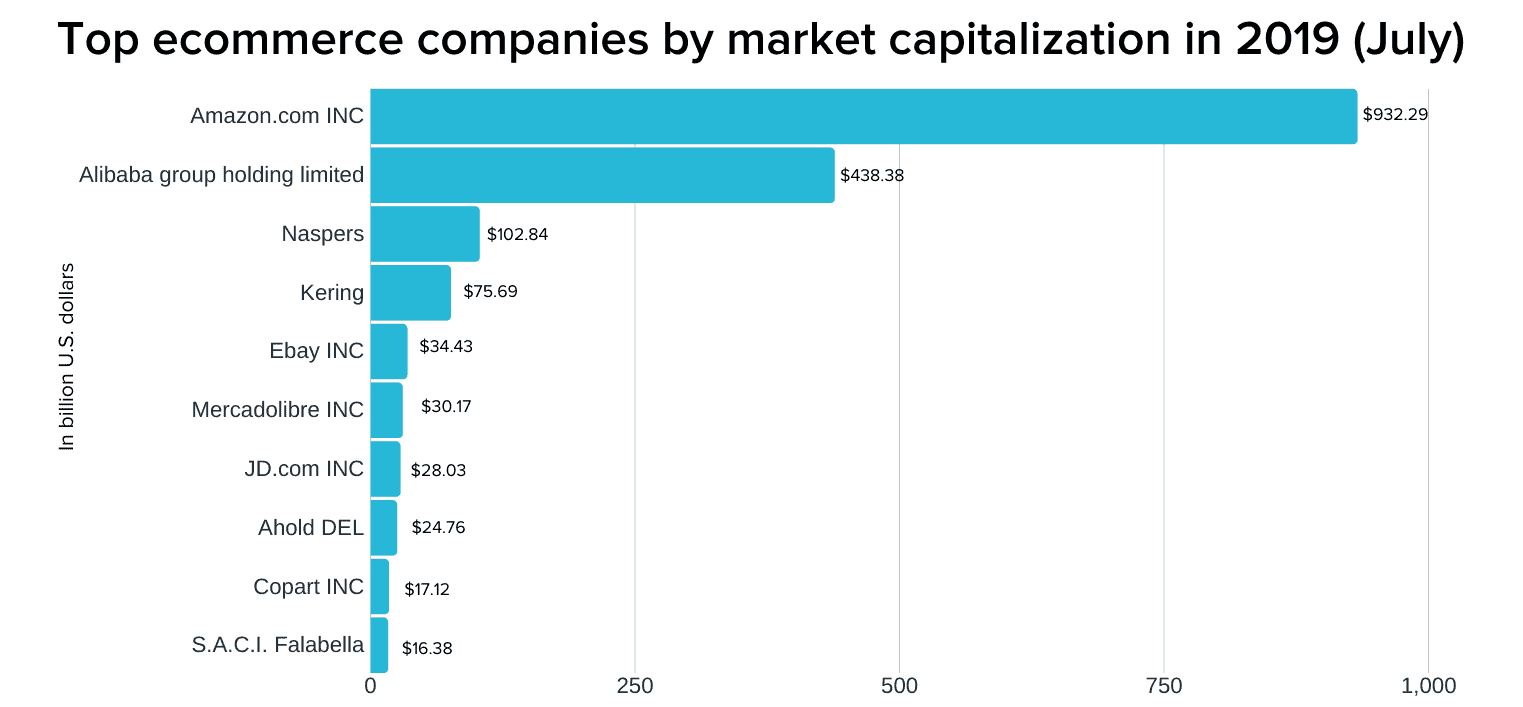

W skali globalnej Alibaba nie zbliża się całkiem do Amazona pod względem kapitalizacji rynkowej i udziału w rynku. Oto wykres porównujący Amazon i Alibaba w oparciu o różne statystyki –

Kapitalizacja rynkowa Alibaby wynosząca około 430,44 mld dolarów w lipcu 2019 roku, czyni ją drugą co do wielkości firmą e-commerce na świecie. Kapitalizacja rynkowa Amazona w połowie 2019 roku wynosiła znacznie ponad 780 miliardów dolarów. Podczas gdy globalna obecność Amazon jest dość solidna, większość przychodów Alibaby pochodzi wyłącznie z ich działalności w Chinach. Alibaba staje się więc groźnym przeciwnikiem również na rynku globalnym.

Dobrze to widać, gdy spojrzymy na rynek chiński – Alibaba pokonuje Amazon w niemal każdej dziedzinie. Oto wykres przedstawiający udział w sprzedaży różnych detalistów eCommerce w Chinach do połowy 2018 roku –

Alibaba stanowiła w połowie 2018 roku 58,2% całej sprzedaży e-commerce na terenie Chin. Amazon, z zaledwie 0,7% sprzedaży e-commerce, ma długą drogę do przebycia w Chinach.

Amazon vs Alibaba

Alibaba została założona 4 kwietnia 1999 r. przez Jacka Ma jako witryna e-commerce B2B i wkrótce rozgałęziła się na rynki B2C i różne inne dziedziny.

Alibaba jest teraz dość podobna do Amazon pod względem różnych branż, w których obie działają. Obie firmy obsługują rynek B2C i B2B, mają własne usługi przetwarzania w chmurze, a także własne usługi dystrybucji cyfrowej i tym podobne.

Amazon wszedł na chiński rynek w 2004 r. i w pierwszych latach działalności rozwijał się dość szybko, a nawet posiadał 16% udziału w rynku w pewnym momencie – co jest dalekie od obecnego poziomu 0,7%. Powód, który doprowadził do porażki Amazona leży w tym, że lokalni gracze, tacy jak Alibaba, byli w stanie zapewnić lokalne gusta, podczas gdy Amazonowi się to nie udało.

JD.com

JD lub Jingdong jest chińską stroną e-commerce, która jest uważana za potencjalnego konkurenta Amazona, szczególnie na rynku B2C. JD jest dla B2C, tak jak Alibaba jest dla B2B w Chinach.

Z kapitalizacją rynkową w wysokości 28 miliardów dolarów w połowie 2019 roku, JD z łatwością plasuje się wśród 10 najlepszych firm e-commerce na świecie – obecnie zajmuje 7 miejsce na liście najlepszych sprzedawców e-commerce na świecie. Należy zauważyć, że podczas gdy Amazon ma większe operacje globalne, sprzedaż i przychody JD pochodzą głównie z działalności w Chinach.

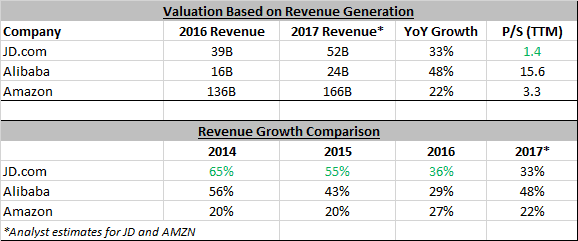

JD zajmuje pierwsze miejsce w przestrzeni B2C e-commerce w Chinach. Tempo wzrostu wykazane przez JD rok do roku było wysokie –

To sprawia, że JD jest jednym z głównych konkurentów Amazona na rynku chińskim i poza nim – ponieważ w najbliższej przyszłości zamierza również rozszerzyć działalność na rynki inne niż Chiny.

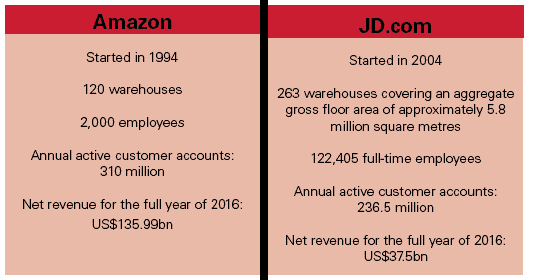

Amazon vs JD

JD zostało założone w 1998 roku, a jego obecność rozpoczęła się dopiero w 2004 roku wraz z uruchomieniem sklepu internetowego, mniej więcej w tym samym czasie, kiedy Amazon wszedł na chiński rynek. JD.com, wcześniej znany jako 360buy, rozpoczął działalność jako sklep internetowy do zakupu magnetooptycznych dysków pamięci, ale później zdywersyfikował się na inne segmenty konsumentów. Obecnie jest to druga co do wielkości marka e-commerce i największa witryna B2C e-commerce w Chinach.

JD zaspokaja potrzeby rynku B2C i sprzedaje elektronikę użytkową oraz produkty za pośrednictwem swojego portalu internetowego. Pozyskuje swoje zapasy kupując od producentów i sprzedając je po konkurencyjnych cenach. Amazon nie był w stanie dorównać szybkości i cenom oferowanym przez takich konkurentów i zaczął koncentrować się na poprawie sprzedaży „transgranicznej” na rynku chińskim.

eBay

eBay zawsze był głównym konkurentem Amazon w przestrzeni e-commerce, chociaż obie firmy są znane ze sprzedaży różnych rzeczy i do różnych odbiorców. Kapitalizacja rynkowa eBay wynosiła około 34 miliardów dolarów w połowie 2019 roku, co czyni go jednym z największych konkurentów Amazona w Stanach Zjednoczonych i poza nimi.

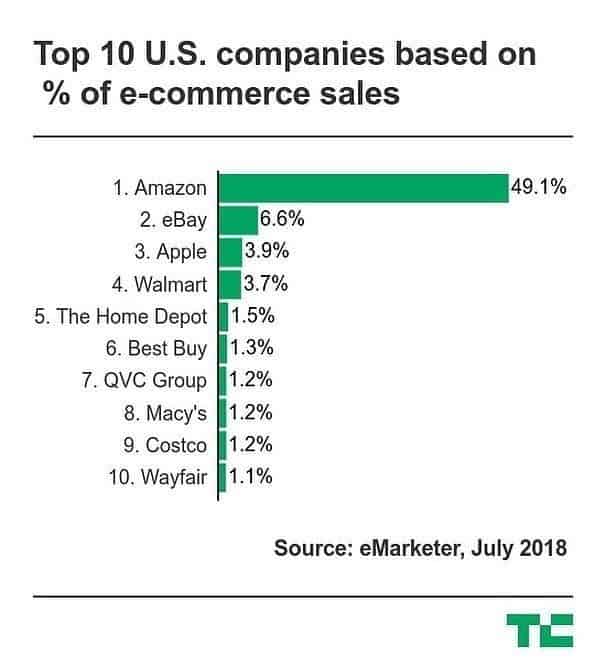

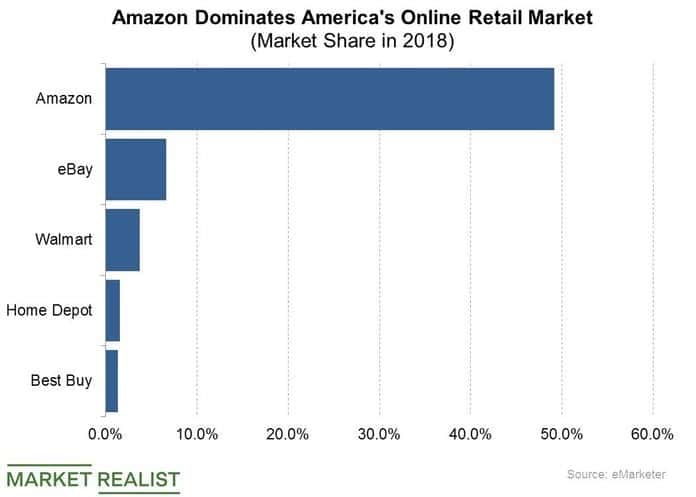

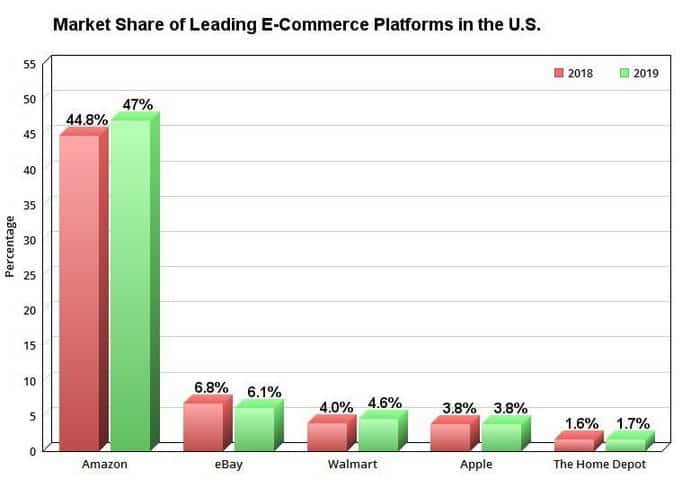

eBay jest najbliższym konkurentem Amazona pod względem sprzedaży e-commerce, zwłaszcza w Stanach Zjednoczonych –

W połowie 2018 roku eBay odpowiadał za 6,6% całej sprzedaży e-commerce na terenie USA, co plasuje go tuż poniżej Amazona. Chociaż jest to daleka droga od 50% sprzedaży e-commerce Amazona, eBay utrzymuje swoją pozycję stabilnie do tej pory.

Amazon vs eBay

eBay został założony 3 września 1995 roku, rok po uruchomieniu Amazon i ułatwia sprzedaż Consumer to Consumer (C2C) i Business to Consumer za pośrednictwem swojej strony internetowej online. eBay działa obecnie w 27 krajach i jest znany przede wszystkim ze swojego modelu C2C, w którym klienci mogą sprzedawać swoje używane produkty innym klientom, co sprawia, że eBay jest popularną platformą do kupowania i sprzedawania używanych dóbr konsumpcyjnych. Z drugiej strony, Amazon koncentruje się głównie na modelu B2C, oferując firmom platformę do sprzedaży ich produktów konsumentom online.

Konkurenci Amazona offline (ta sama grupa docelowa)

Grupa docelowa Amazona nie polega wyłącznie na zakupach e-commerce, wielu z nich kupuje produkty offline, mimo że są one dostępne online na Amazon. Niemniej jednak, ci offline’owi konkurenci rozpoczęli swoją działalność online i zjadają udział Amazona w rynku.

Walmart

Walmart, międzynarodowa sieć detaliczna składająca się z hipermarketów, supermarketów i sklepów spożywczych i jest uważana za jednego z głównych konkurentów Amazona, szczególnie w branży detalicznego handlu konsumenckiego i elektroniki.

Udział w rynku wynoszący 3,7% w 2018 roku pomógł Walmartowi uplasować się w pierwszej trójce, w ramach amerykańskiego rynku handlu detalicznego online i wykazał stały wzrost z roku na rok.

Walmart i jego połączone siły cegły i zaprawy, a także sklepów internetowych, okazały się sporą konkurencją dla Amazon – zwłaszcza w fizycznej przestrzeni detalicznej.

Amazon vs Walmart

Walmart został założony w 1962 roku jako dom towarowy i obecnie działa jako międzynarodowa sieć dyskontowych domów towarowych. Walmart wkroczył w przestrzeń e-commerce z własnym sklepem internetowym w 1996 roku pod tą samą nazwą.

Sklepy internetowe Walmartu pozwalają klientom na zakup towarów i produktów bez wychodzenia z domu – co obejmuje również takie same zniżki, jakie można uzyskać, jeśli odwiedzą fizyczną lokalizację Walmartu. Amazon, z drugiej strony, jest bardziej obecny online niż offline.

The Home Depot

The Home Depot jest podobny do Walmartu pod względem konkurowania z Amazonem – działa jako cegła i zaprawa detaliczna ze sklepem online, który odzwierciedla produkty w sklepie dla konsumentów do kupienia.

Z udziałem w rynku na poziomie 1,6% w 2018 roku, The Home Depot zajmował piątą pozycję pod względem największych platform e-commerce w USA.

The Home Depot, podobnie jak Walmart, rośnie w stałym tempie i czerpie korzyści ze swojej obecności zarówno offline, jak i online.

Amazon vs The Home Depot

The Home Depot został założony w 1978 roku i jest obecnie największym amerykańskim sprzedawcą detalicznym artykułów gospodarstwa domowego. The Home Depot dostarcza narzędzia, materiały budowlane, narzędzia i usługi oraz uruchomił swój sklep internetowy pod koniec 2000 roku, aby sprzedawać swoje produkty po cenach zbliżonych do tych obowiązujących w sklepach fizycznych.

Amazon i The Home Depot idą łeb w łeb w kategorii „home improvement” i The Home Depot przygotowuje się do walki z Amazonem, zapewniając szybsze dostawy i lepsze doświadczenia zakupowe online. To czyni The Home Depot rozwijającym się konkurentem dla Amazon w przestrzeni fizycznej.

Konkurenci Amazon Web Services

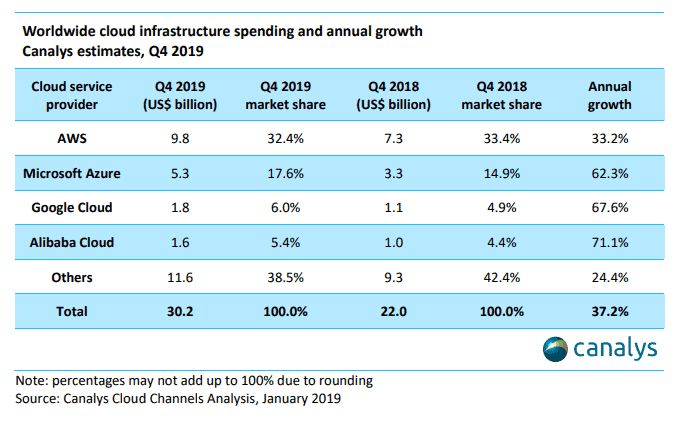

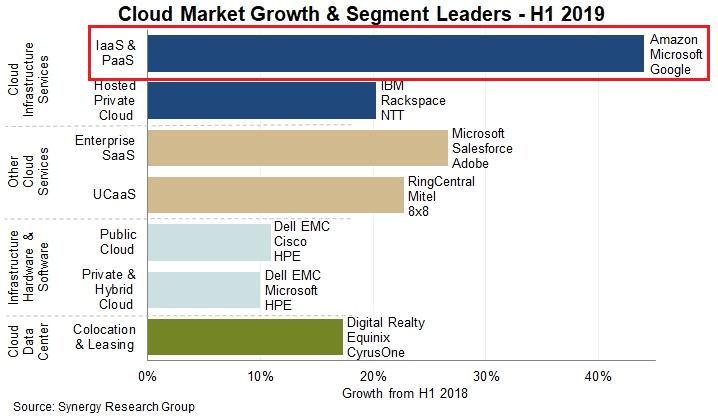

Platforma usług w chmurze Amazon – Amazon Web Services – utrzymuje się na pierwszym miejscu od dłuższego czasu i prowadzi w branży chmury z dużym marginesem. Jednak w ostatnim czasie, oferty firm takich jak Microsoft i Google zdołały wbić się w rynek, odbierając Amazonowi część udziałów w rynku.

Microsoft Azure

Microsoft Azure, oferta usług chmurowych od Microsoft, posiadała ponad 17% udziału w rynku chmury w IV kwartale 2019 roku. Dzięki temu Azure jest drugim co do wielkości globalnym dostawcą infrastruktury i platformy chmurowej. Azure wykazał również wysoki poziom wzrostu z roku na rok, stawiając go jako bezpośredniego konkurenta Amazon w sektorze cloud computing.

AWS vs Azure

Oba AWS i Azure są dość podobne do siebie w tym, że usługi chmurowe oferowane przez nie są przede wszystkim skoncentrowane na użytkownikach „korporacyjnych”. Podczas gdy Azure opiera się na wcześniejszym doświadczeniu Microsoftu, Amazon stanął na wysokości zadania, reinwestując swoje roczne przychody w rozwój AWS.

Google Cloud Platform

Google Cloud Platform (GCP) jest bardziej alternatywą dla AWS i Azure niż rozwiązaniem typu „one-click”.

Platforma Google Cloud Platform plasuje się na trzecim miejscu z udziałem w rynku 6% w Q4 2019 i przez ostatnie kilka lat oscylowała między trzecim a czwartym miejscem wobec rosnącej konkurencji ze strony Alibaba Cloud i IBM Cloud. Ale Google Cloud Platform wykazał obiecujący wzrost, który czyni go realnym konkurentem dla Amazon w najbliższej przyszłości.

AWS vs Google

Amazon Web Services (AWS) jest bardziej dojrzałym z tych dwóch z potężną globalną siecią, aby zapewnić niektóre z najbardziej złożonych środowisk IT na świecie. Podczas gdy Amazon oferuje swoim użytkownikom ponad 140 różnych usług obliczeniowych, IoT, mobilnych, sieciowych i aplikacji dla przedsiębiorstw, GCP wciąż brakuje liczby usług, które oferuje i jest generalnie mniej elastyczny z tych dwóch.

Google Cloud Platform jest bardziej popularna wśród przypadków użycia Infrastructure-as-a-Service (IaaS) i Platform-as-a-Service (PaaS) niż Enterprise – a to właśnie w przedsiębiorstwach leży najwięcej pieniędzy. Google planuje zwalczać ten problem, inwestując więcej w poprawę swoich operacji korporacyjnych i pozyskując nowych partnerów.

Konkurenci Amazona w dziedzinie sztucznej inteligencji

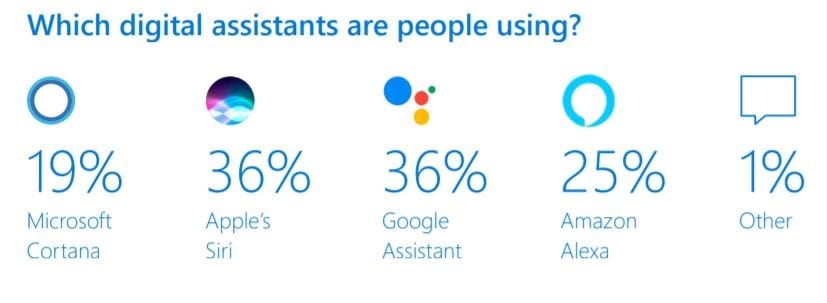

Amazon również świadczy usługi AI dla użytkowników na swojej platformie AWS, jednak jego najbardziej powszechnym zastosowaniem AI jest pomoc w zasilaniu wirtualnej asystentki Alexy. Alexa staje w obliczu silnej konkurencji ze strony dwóch innych potęg przemysłowych – Apple i Google – w równym stopniu.

Google Assistant

Asystent Google jest dostępny na wielu urządzeniach i obecnie należy do liderów rynku, obok Siri firmy Apple, z 36% udziałem w rynku.

Asystent Google jest bardziej ogólnie skoncentrowany, podczas gdy Alexa firmy Amazon jest dość zdolna do pomocy w codziennych zadaniach i ma dodatkową korzyść w postaci możliwości składania zamówień z Amazon tylko za pomocą polecenia głosowego.

Apple’s Siri

Apple’s Siri jest dość popularna, mimo że jest dostępna tylko w ekosystemie Apple. Jak na wirtualnego asystenta, który jest zamknięty w jednym ekosystemie, udało mu się utrzymać pierwsze miejsce przez bardzo długi czas, ponieważ cieszył się dwiema zaletami –

- Siri był jednym z pierwszych komercyjnych wirtualnych asystentów AI, który trafił na rynek

- Dzięki wysokiej sprzedaży iPhone’ów Apple, który dołącza Siri w ramach swojego interfejsu oprogramowania

Tylko pod koniec 2019 roku Asystent Google był w stanie dostać się na równe nogi i obaj obecnie zajmują pierwsze miejsce z udziałem w rynku na poziomie 36%.

Konkurenci Amazona w dystrybucji cyfrowej

Amazon jest dość zdywersyfikowany. Oprócz handlu elektronicznego i usług w chmurze, Amazon posiada własne usługi dystrybucji cyfrowej: Amazon Prime Video i Amazon Prime Music oraz studio produkcyjne: Amazon Studios.

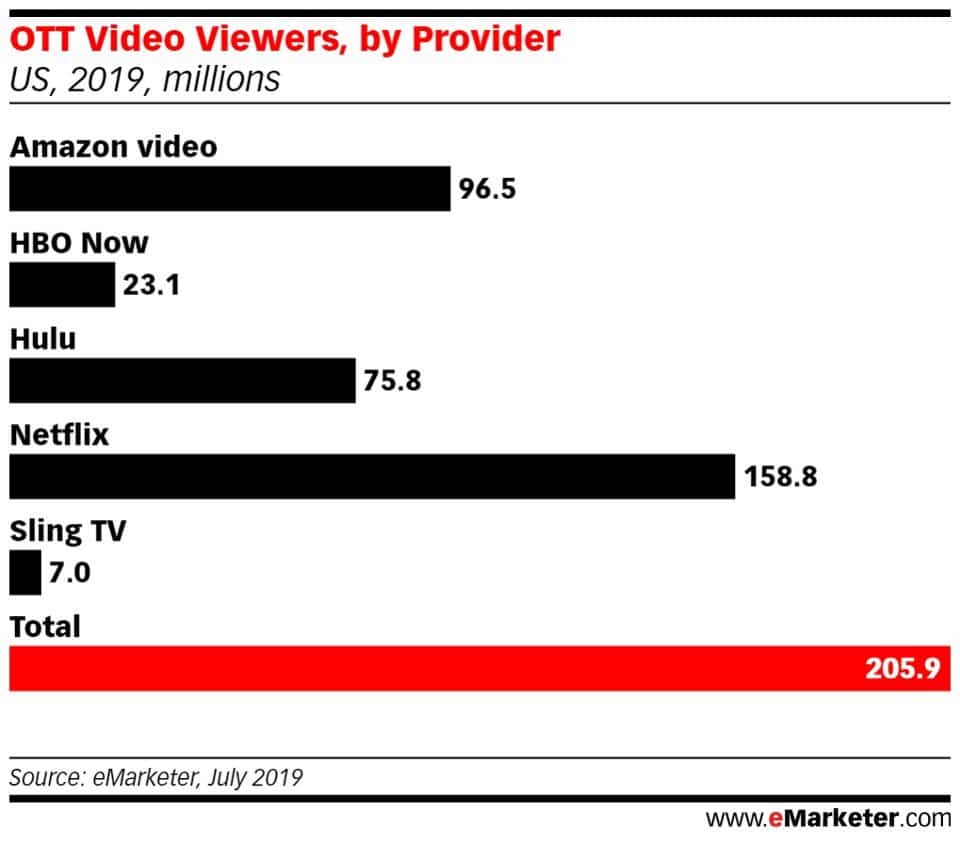

Netflix

Netflix jest firmą do pokonania dla Amazona, aby osiągnąć pierwsze miejsce. Z ponad 158 milionami widzów w połowie 2019 roku, Netflix utrzymuje się na pierwszym miejscu wśród usług dystrybucji cyfrowej w Stanach Zjednoczonych i na całym świecie.

Netflix króluje na polu dystrybucji cyfrowej dzięki wielu oryginałom produkowanym pod własnym szyldem oraz różnym programom telewizyjnym i serialom.

Amazon vs Netflix

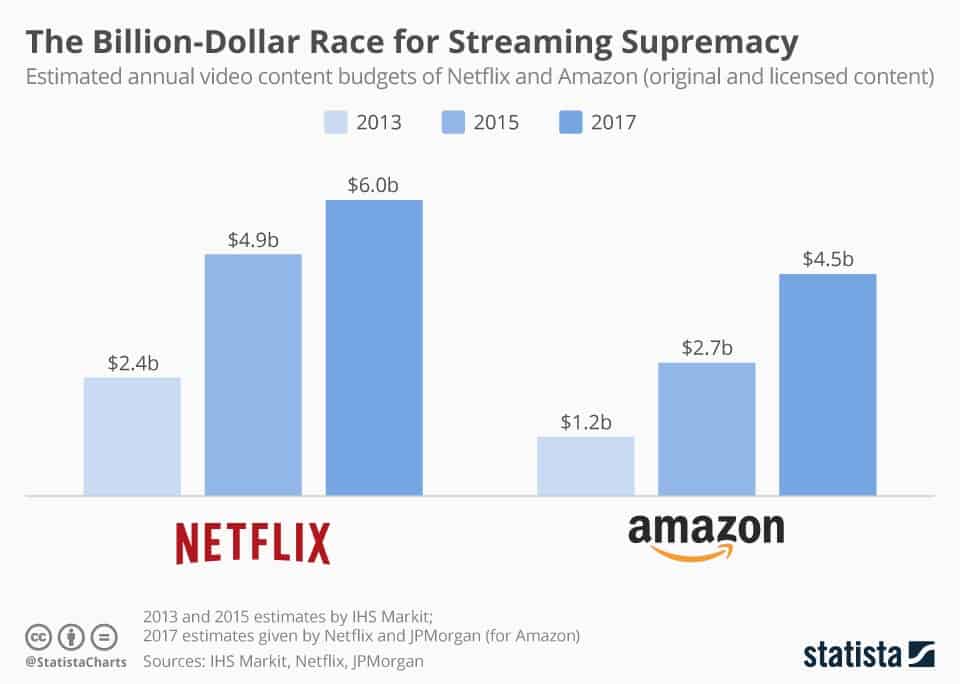

Amazon i Netflix mają podobne podejście w zakresie dostarczania usług dystrybucji cyfrowej.

Obydwa stosują model subskrypcji i mają ponad 100 milionów użytkowników na swoich platformach. Netflix działa na rynku znacznie dłużej niż Amazon Prime – został uruchomiony w 1997 roku, podczas gdy Amazon uruchomił usługę Prime Video dekadę później, w 2007 roku.

Obydwie firmy posiadają własne studia produkcyjne, w których powstają filmy i programy telewizyjne przeznaczone wyłącznie na ich platformy. Netflix i Amazon inwestują duże środki w swoje studia oraz w ulepszanie swoich platform – odpowiednio około 6 miliardów dolarów i 4,5 miliarda dolarów.

Zarówno Amazon, jak i Netflix wykazały stały wzrost rok do roku, ale może minąć trochę czasu, zanim Amazon dogoni Netflixa, co czyni Netflixa głównym konkurentem Amazona.

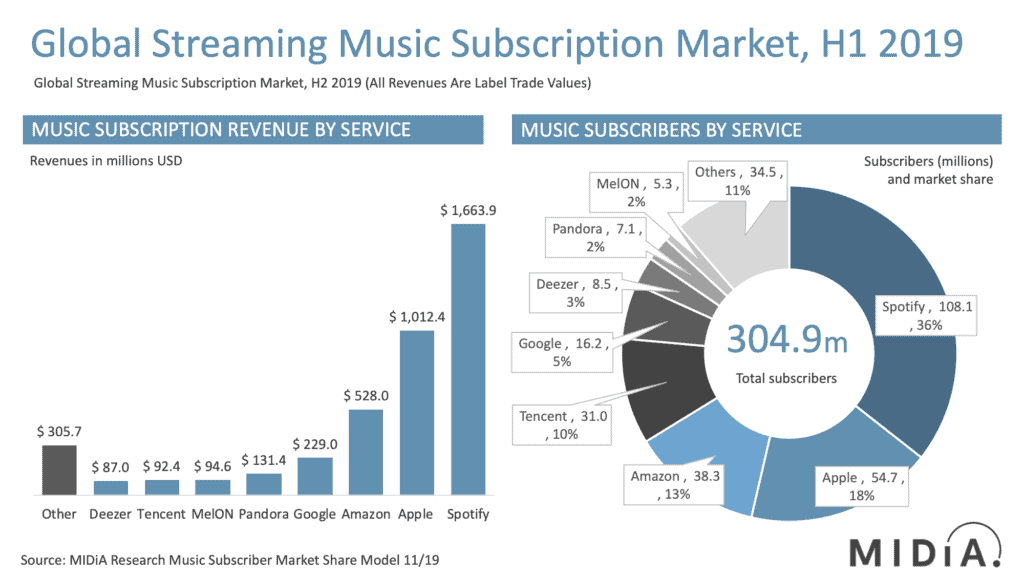

Spotify

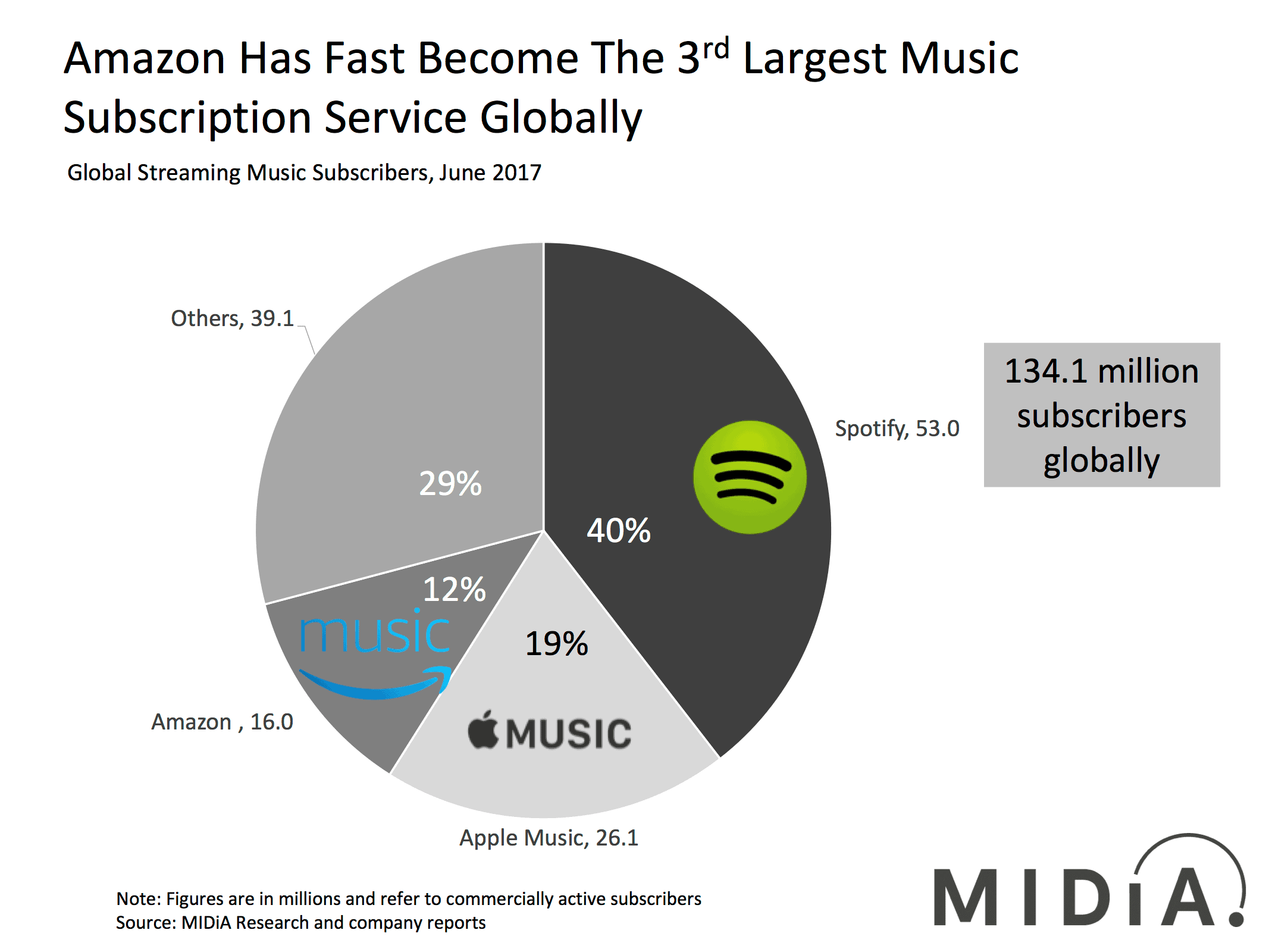

Spotify to serwis streamingu muzyki online, który zapewnia swoim użytkownikom dostęp do milionów utworów, albumów i list odtwarzania. Spotify miał 36% udziału w rynku subskrypcji muzycznych z ponad 108 milionami użytkowników subskrybowanych na swojej platformie na koniec pierwszej połowy 2019 roku.

Spotify zawsze utrzymywał wyraźną przewagę nad własną ofertą Amazon – Amazon Prime Music – poprzez posiadanie zarówno darmowych, jak i płatnych ofert.

Amazon vs Spotify

Spotify został uruchomiony w 2006 roku, rok przed uruchomieniem Amazon Music i zdołał wznieść się na szczyt, oferując prostą, łatwą w użyciu platformę do strumieniowego przesyłania muzyki przez Internet.

Mimo, że Spotify utrzymuje się na pierwszym miejscu w branży streamingu muzyki, Amazon zdołał rozwinąć się dość szybko od czasu swojej premiery w 2007 roku.

Szybki wzrost można przypisać temu, że usługa Amazon Prime Video i Music jest połączona z jedną subskrypcją Amazon Prime, która oferuje również różne inne funkcje i usługi.

Konkurenci Amazona w branży spożywczej

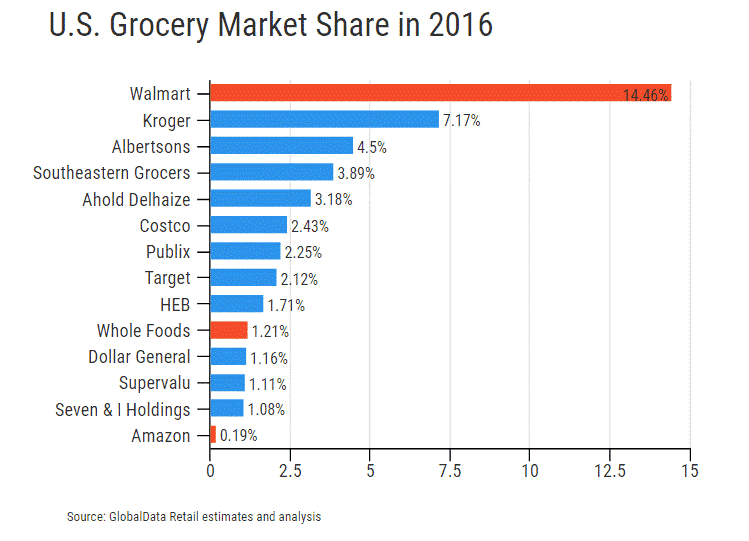

Wejście Amazona do sklepów spożywczych i domów towarowych rozpoczęło się od przejęcia Whole Foods Market, wielonarodowej sieci supermarketów i domów towarowych w sierpniu 2017 roku. Wzrost sprzedaży w sklepach był powolny w ciągu pierwszych kilku lat i nadal ma długą drogę do przebycia przed dogonieniem dużych graczy z sektora fizycznej sprzedaży detalicznej.

Amazon miał dość mały udział w rynku sklepowym – przed, a nawet po nabyciu Whole Foods. Zanim Amazon nabył Whole Foods, oba te sklepy posiadały marne udziały w amerykańskim sektorze spożywczym, wynoszące odpowiednio 1,21% i 0,19%.

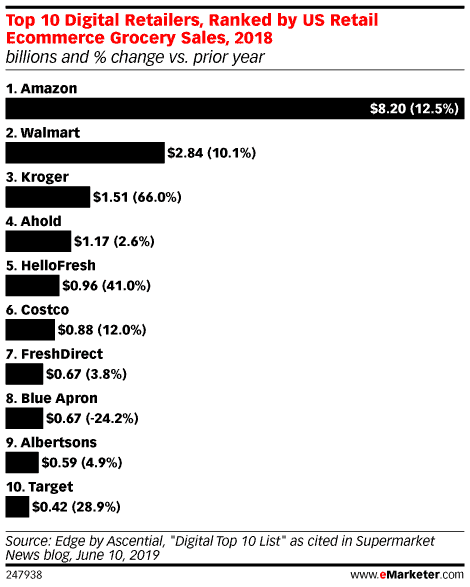

Inna historia ma miejsce w sektorze spożywczym online – Amazon zajmuje pierwsze miejsce, a najbliższa konkurencja nawet się do niego nie zbliża.

Kroger

Pomimo, że Walmart stanowi większe zagrożenie dla Amazona pod względem sprzedaży artykułów spożywczych online, to właśnie Kroger wykazuje poważny wzrost rok do roku, co czyni go potencjalnym zagrożeniem dla Amazona.

Kroger, od połowy 2018 roku, zajmował trzecie miejsce z ponad 1.5 mld dolarów w sprzedaży spożywczej online – nie do końca tak imponujące jak 2,84 mld dolarów Walmartu i nawet nie dotykając 8,2 mld dolarów sprzedaży Amazona. Ale jego dane dotyczące wzrostu rok do roku były imponujące – w 2018 roku Kroger zwiększył sprzedaż o 64% w stosunku do poprzedniego roku i od tego czasu udało mu się rosnąć w stałym tempie. To sprawia, że Kroger jest godnym konkurentem dla Amazona w sektorze spożywczym.

Go On, Tell Us What You Think!

.