¿Qué es un CD?

Muchos inversores interesados en invertir en renta fija suelen pensar en bonos y fondos de bonos. Sin embargo, los certificados de depósito, o CD, pueden desempeñar una serie de funciones importantes en cualquier cartera. Dado que los CD pagan un tipo de interés fijo durante un plazo predefinido, pueden ser una buena forma de asegurar un determinado tipo de rentabilidad, especialmente si se cree que los tipos de interés pueden bajar pronto. Como los CD devuelven su capital y están asegurados por la FDIC (hasta los límites aplicables), también representan uno de los lugares más seguros para guardar su dinero mientras considera sus opciones de inversión. Los CD a corto plazo también pueden ser una forma inteligente de proteger una parte de su dinero que pueda necesitar en un futuro próximo, como el dinero que ha reservado como fondo de emergencia.

¿Qué es un CD intermediado?

Cuando se trata de certificados de depósito, la gente tiende a pensar en los CD que se venden en su banco local. Sin embargo, Fidelity ofrece a los inversores un tipo diferente de CD, llamado CD intermediado. Estos ofrecen muchas de las mismas características de un CD tradicional -como los tipos de rendimiento fijos y el seguro de la FDIC- al tiempo que proporcionan algunas ventajas distintas.

Los CD intermediados son emitidos por los bancos para los clientes de las empresas de corretaje. Los CD suelen emitirse en grandes denominaciones y la empresa de corretaje los divide en denominaciones más pequeñas para revenderlos a sus clientes. Como los depósitos son obligaciones del banco emisor, y no de la empresa de corretaje, se aplica el seguro de la FDIC.

Los CD intermediados pueden negociarse en el mercado secundario y, por tanto, suelen ser más líquidos que los CD bancarios. Aunque un CD con intermediario devolverá el capital del inversor al vencimiento, su valor, si se vende antes del vencimiento, fluctuará en función del tamaño, el tiempo restante antes del vencimiento y el entorno actual de los tipos de interés. Un CD con intermediario también es portátil y puede transferirse de una empresa de corretaje a otra, lo que permite al propietario consolidar los activos en una sola empresa.

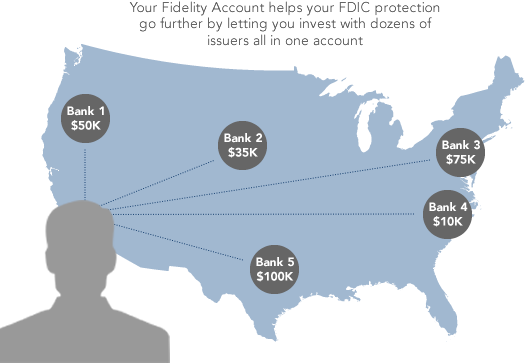

Otra ventaja de los CD con intermediario es la posibilidad de ampliar su cobertura de la FDIC más allá de los típicos 250.000 dólares por propietario de cuenta. Mientras que los propios bancos no tienen la capacidad de superar los límites de seguro de la FDIC, Fidelity ofrece muchos CD de cientos de bancos diferentes, cada uno de los cuales ofrece protección de la FDIC hasta los límites actuales de la FDIC. Combinando una serie de CDs emitidos por diferentes bancos en su cuenta de Fidelity, podrá ampliar su protección.

Aunque la posibilidad de vender un CD intermediado en el mercado secundario tiene sus ventajas, también tiene sus riesgos. El mercado secundario puede ser limitado, lo que resulta en una oferta baja para el CD intermediado que usted está vendiendo. El valor de mercado de un CD en el mercado secundario puede verse influido por una serie de factores, como los tipos de interés, las cláusulas, como las características de compra o paso, y la calificación crediticia del emisor. Al igual que todos los valores de renta fija, los precios de los CD son especialmente sensibles a las fluctuaciones de los tipos de interés. Si los tipos de interés suben, el precio de mercado de los certificados de depósito en circulación suele bajar, lo que supone una posible pérdida si usted decide venderlos en el mercado secundario. Los CD vendidos antes del vencimiento también están sujetos a una concesión.

Existen otras ventajas y riesgos en los CD intermediados. Para más información, consulte Certificados de Depósito.

![]()

Coloque una operaciónLog In Required

Ingrese su orden de forma rápida y sencilla.

![]()

Analice su cartera de bonos

Supervise el riesgo, la sensibilidad a los tipos de interés y mucho más.

![]()

Informe especial sobre bonos

Aprenda a navegar por las fluctuaciones del mercado de bonos.