Qu’est-ce qu’un CD?

De nombreux investisseurs intéressés par les placements à revenu fixe pensent généralement aux obligations et aux fonds obligataires. Cependant, les certificats de dépôt, ou CD, peuvent jouer un certain nombre de rôles importants différents dans tout portefeuille. Parce que les CD paient un taux d’intérêt fixe sur une durée prédéfinie, ils peuvent être un bon moyen de verrouiller un certain taux de rendement, en particulier si vous pensez que les taux d’intérêt pourraient bientôt baisser. Comme les CD remboursent leur capital et sont assurés par la FDIC (dans les limites applicables), ils représentent également l’un des endroits les plus sûrs pour conserver votre argent pendant que vous étudiez vos options d’investissement. Les CD à court terme peuvent également être un moyen intelligent de protéger une partie de votre argent dont vous pourriez avoir besoin dans un avenir proche, comme l’argent que vous avez mis de côté comme fonds d’urgence.

Qu’est-ce qu’un CD intermédié ?

Lorsqu’il est question de certificats de dépôt, les gens ont tendance à penser aux CD vendus dans leur banque locale. Cependant, Fidelity propose aux investisseurs un autre type de CD, appelé CD intermédié. Ceux-ci offrent bon nombre des mêmes caractéristiques qu’un CD traditionnel – comme des taux de rendement fixes et une assurance FDIC – tout en offrant certains avantages distincts.

Les CD négociés sont émis par les banques pour les clients des sociétés de courtage. Les CD sont généralement émis en grosses coupures et la société de courtage les divise en petites coupures pour les revendre à ses clients. Comme les dépôts sont des obligations de la banque émettrice, et non de la société de courtage, l’assurance FDIC s’applique.

Les CD négociés peuvent être échangés sur le marché secondaire et sont donc généralement plus liquides que les CD bancaires. Bien qu’un CD intermédié restitue le capital de l’investisseur à l’échéance, sa valeur, s’il est vendu avant l’échéance, fluctue en fonction de la taille, du temps restant avant l’échéance et de l’environnement actuel des taux d’intérêt. Un CD intermédié est également portable et peut être transféré d’une société de courtage à une autre, permettant au propriétaire de consolider ses actifs auprès d’une seule société.

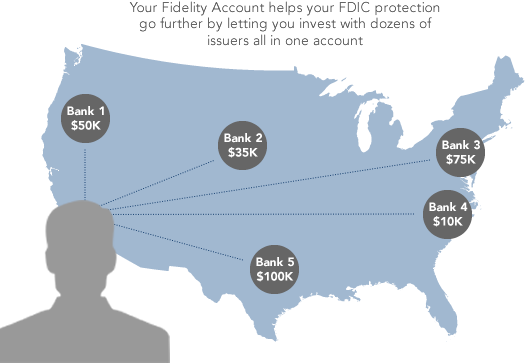

Un autre avantage des CD intermédiés est la possibilité d’étendre votre couverture FDIC au-delà des 250 000 $ typiques par propriétaire de compte. Alors que les banques elles-mêmes n’ont pas la possibilité de dépasser les limites de l’assurance FDIC, Fidelity propose de nombreux CD provenant de centaines de banques différentes, chacun d’entre eux offrant une protection FDIC à hauteur des limites FDIC actuelles. En combinant un certain nombre de CD émis par différentes banques sur votre compte Fidelity, vous êtes en mesure d’étendre votre protection.

Si la possibilité de vendre un CD intermédié sur le marché secondaire présente des avantages, elle comporte également des risques. Le marché secondaire peut être limité, ce qui entraîne une faible offre pour le CD intermédié que vous vendez. La valeur de marché d’un CD sur le marché secondaire peut être influencée par un certain nombre de facteurs, notamment les taux d’intérêt, les dispositions telles que les clauses d’appel ou d’échelonnement, et la notation de crédit de l’émetteur. Comme tous les titres à revenu fixe, les prix des CD sont particulièrement sensibles aux fluctuations des taux d’intérêt. Si les taux d’intérêt augmentent, le prix du marché des CD en circulation diminuera généralement, créant une perte potentielle si vous décidez de les vendre sur le marché secondaire. Les CD vendus avant l’échéance font également l’objet d’une concession.

Il existe d’autres avantages et risques liés aux CD intermédiés. Pour en savoir plus, consultez la rubrique Certificats de dépôt.

Prochaines étapes à envisager

![]()

Passer une transactionLog In Required

Saisissez rapidement et facilement votre ordre.

![]()

Analyser votre portefeuille d’obligations

Surveiller le risque, la sensibilité aux taux d’intérêt, et plus encore.

![]()

Rapport spécial sur les obligations

Apprenez à naviguer dans les fluctuations du marché obligataire.

.