Was ist eine CD?

Viele Anleger, die sich für festverzinsliche Anlagen interessieren, denken meist an Anleihen und Rentenfonds. Einlagenzertifikate, oder CDs, können jedoch in jedem Portfolio eine Reihe verschiedener wichtiger Rollen spielen. Da CDs einen festen Zinssatz über eine vordefinierte Laufzeit zahlen, können sie eine gute Möglichkeit sein, sich eine bestimmte Rendite zu sichern, insbesondere wenn Sie glauben, dass die Zinsen bald fallen könnten. Da CDs ihr Kapital zurückgeben und FDIC-versichert sind (bis zu den geltenden Grenzen), stellen sie auch einen der sichereren Orte dar, an denen Sie Ihr Geld aufbewahren können, während Sie Ihre Investitionsoptionen in Betracht ziehen. CDs mit kürzerer Laufzeit können auch eine kluge Möglichkeit sein, einen Teil Ihres Geldes zu schützen, den Sie in naher Zukunft benötigen, wie z.B. Geld, das Sie als Notfallfonds beiseite gelegt haben.

Was ist eine vermittelte CD?

Wenn es um Einlagenzertifikate geht, denken die meisten Menschen an die CDs, die bei ihrer Hausbank verkauft werden. Fidelity bietet Anlegern jedoch eine andere Art von CD an, die sogenannte Brokered CD. Diese bieten viele der gleichen Eigenschaften wie herkömmliche CD-Zertifikate – wie z. B. feste Renditen und FDIC-Versicherung – und bieten gleichzeitig einige Vorteile.

Brokered CD-Zertifikate werden von Banken für die Kunden von Maklerfirmen ausgegeben. Die CDs werden normalerweise in großen Stückelungen ausgegeben und die Brokerfirma teilt sie in kleinere Stückelungen für den Weiterverkauf an ihre Kunden auf. Da die Einlagen Verpflichtungen der emittierenden Bank und nicht der Maklerfirma sind, gilt die FDIC-Versicherung.

Brokered CDs können auf dem Sekundärmarkt gehandelt werden und sind daher im Allgemeinen liquider als Bank-CDs. Obwohl eine vermittelte CD bei Fälligkeit das Kapital des Anlegers zurückgibt, schwankt ihr Wert, wenn sie vor Fälligkeit verkauft wird, je nach Größe, verbleibender Zeit bis zur Fälligkeit und dem aktuellen Zinsumfeld. Eine vermittelte CD ist auch portabel und kann von einer Brokerfirma zu einer anderen übertragen werden, was dem Besitzer erlaubt, sein Vermögen bei einer Firma zu konsolidieren.

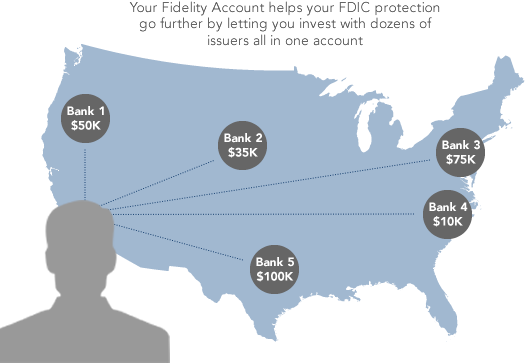

Ein weiterer Vorteil von vermittelten CDs ist die Möglichkeit, die FDIC-Deckung über die typischen 250.000 $ pro Kontoinhaber hinaus zu erweitern. Während die Banken selbst nicht die Möglichkeit haben, die FDIC-Versicherungsgrenzen zu überschreiten, bietet Fidelity viele CDs von Hunderten verschiedener Banken an, von denen jede einen FDIC-Schutz bis zu den aktuellen FDIC-Grenzen bietet. Indem Sie mehrere CDs verschiedener Banken in Ihrem Fidelity-Konto kombinieren, können Sie Ihren Schutz erweitern.

Die Möglichkeit, eine vermittelte CD auf dem Sekundärmarkt zu verkaufen, hat zwar ihre Vorteile, birgt aber auch ihre Risiken. Der Sekundärmarkt kann begrenzt sein, was zu einem niedrigen Gebot für die vermittelte CD führt, die Sie verkaufen. Der Marktwert einer CD auf dem Sekundärmarkt kann von einer Reihe von Faktoren beeinflusst werden, darunter Zinssätze, Bestimmungen wie Kündigungs- oder Stufenklauseln und das Kreditrating des Emittenten. Wie alle festverzinslichen Wertpapiere sind CD-Preise besonders anfällig für Schwankungen der Zinssätze. Wenn die Zinssätze steigen, wird der Marktpreis ausstehender CDs im Allgemeinen sinken, was zu einem potenziellen Verlust führt, wenn Sie sich entscheiden, sie auf dem Sekundärmarkt zu verkaufen. CDs, die vor der Fälligkeit verkauft werden, unterliegen ebenfalls einem Zugeständnis.

Es gibt weitere Vorteile und Risiken von vermittelten CDs. Mehr dazu finden Sie unter Einlagenzertifikate.

Nächste Schritte, die Sie beachten sollten

![]()

Einen Trade platzierenLog In Required

Schnell und einfach Ihren Auftrag eingeben.

![]()

Analysieren Sie Ihr Anleihenportfolio

Überwachen Sie Risiko, Zinssensitivität und mehr.

![]()

Anleihen-Spezialbericht

Lernen Sie, wie Sie die Schwankungen des Anleihenmarktes meistern können.