Szablon Osobistego Oświadczenia Finansowego

Tworzenie i utrzymywanie własnego Osobistego Oświadczenia Finansowego jest przydatne dla 4 głównych celów: (1) Zdobycie dobrej edukacji finansowej, (2) Tworzenie i ocena budżetu, (3) Ubieganie się o pożyczki biznesowe i (4) Ubieganie się o pożyczki osobiste.

Jeśli już wiesz, dlaczego potrzebujesz takiego oświadczenia i dlaczego chcesz użyć programu Excel do jego utworzenia, to śmiało pobierz poniższy szablon. Jeśli chciałbyś dowiedzieć się więcej na ten temat, kontynuuj czytanie tej strony.

Personalne oświadczenie finansowe

dla Excela i Google Sheets

Pobierz

⤓ Excel (.xlsx)

⤓ Google Sheets

Szczegóły szablonu

Licencja: Personal Use (nie do dystrybucji ani odsprzedaży)

„No installation, żadnych makr – po prostu prosty arkusz kalkulacyjny” -… Jon Wittwer

Kup Teraz

Jeśli chcesz wykorzystać to Osobiste Oświadczenie Finansowe w swojej firmie, aby pomóc swoim klientom, możesz zakupić wersję do użytku komercyjnego.

Obowiązki zwrotu: 60 dni

Licencja: Użytek komercyjny

Opis

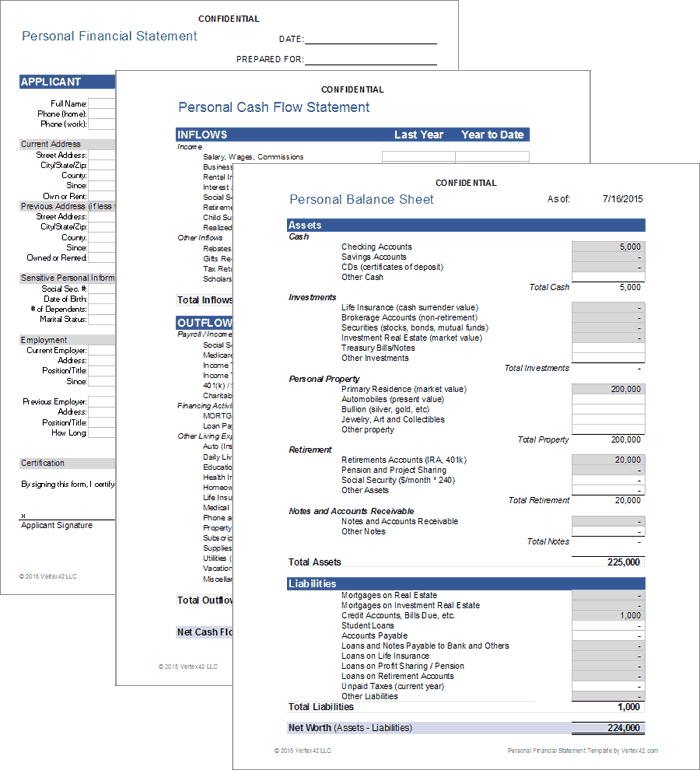

Ten arkusz kalkulacyjny umożliwia tworzenie i aktualizację osobistego zestawienia finansowego typu „wszystko w jednym”, które zawiera:

- Bilans osobisty – do wyszczególniania aktywów i pasywów oraz obliczania wartości netto.

- Rachunek przepływów pieniężnych – do wyszczególnienia wszystkich wpływów i wypływów oraz obliczenia przepływów pieniężnych netto.

- Arkusz szczegółów – do wyszczególnienia indywidualnych sald kont oraz szczegółów dotyczących nieruchomości i pożyczek.

- Arkusz informacyjny – do wyszczególnienia informacji kontaktowych, które są zazwyczaj wymagane we wnioskach kredytowych (np. nazwiska i adresy wnioskodawcy i współwnioskodawcy).

Zawiera również obliczenia dla niektórych popularnych wskaźników finansowych:

- Podstawowy Wskaźnik Płynności (BLR) = Całkowite Płynne Aktywa / Całkowite Wydatki na Życie :: Ile miesięcy możesz żyć z płynnych aktywów bez żadnych dochodów? Wskaźnik ten wykorzystuje informacje zarówno z bilansu jak i rachunku przepływów pieniężnych. Jest to jedna z naprawdę fajnych rzeczy, które twój PFS może ci powiedzieć.

- Wskaźnik zadłużenia do dochodu (DTI) = roczne płatności zadłużenia / roczny dochód :: Współczynnik powszechnie używany przez kredytodawców do określenia, jak ryzykowną inwestycją będziesz. Powinien on wynosić poniżej około 35%, aby można było uznać, że poziom zadłużenia jest akceptowalny. Pochodzi on z rachunku przepływów pieniężnych.

- Stosunek zadłużenia do aktywów = zobowiązania ogółem / aktywa ogółem :: Wskazuje stopień dźwigni finansowej, która jest wykorzystywana przez osobę lub firmę do finansowania swoich aktywów. Im wyższy jest ten wskaźnik, tym mniejsza jest elastyczność finansowa. To pochodzi z bilansu.

Dlaczego PFS jest przydatny do tworzenia i oceny budżetu?

Jeśli już stworzyłeś i śledzisz budżet, Twój PFS jest w zasadzie w połowie zrobiony. Osobisty rachunek przepływów pieniężnych to prawie dokładnie to samo, co budżet, z tą różnicą, że budżet jest planem lub projekcją, a rachunek przepływów pieniężnych zawiera listę Twoich rzeczywistych dochodów i wydatków.

Rachunek przepływów pieniężnych pomaga Ci stworzyć budżet. Twój budżet pomaga Ci zaplanować, jak zamierzasz rozdysponować swoje przepływy pieniężne netto (mając oczywiście nadzieję, że Twoje przepływy pieniężne netto są dodatnie).

Dlaczego PFS pomoże Ci zwiększyć Twoją edukację finansową?

Czy znasz już związek między rachunkiem przepływów pieniężnych a budżetem? Nie chodzi o to, że PFS będzie Cię bezpośrednio uczył. Chodzi o to, że aby dokładnie wypełnić swój osobisty bilans finansowy, będziesz musiał zadać wiele pytań i prawdopodobnie sporo poszukać w Google, aby dowiedzieć się, dlaczego takie a takie jest zobowiązanie lub co dokładnie jest aktywem itp.

Korzystanie z szablonu da Ci duży przewagę, ale nie zakładaj, że wszystko, co zawarłem w arkuszu kalkulacyjnym jest w 100% poprawne lub że jest on zorganizowany optymalnie dla Twoich potrzeb. Użyj go jako szablonu – to tylko ramy, które pomogą Ci zacząć. Zweryfikuj wszystkie formuły i upewnij się, że dokładnie rozumiesz jak są obliczane.

Dlaczego PFS jest używany przy ubieganiu się o pożyczki?

Pożyczkodawca musi ocenić ryzyko pożyczenia Ci pieniędzy. Jednym ze sposobów, w jaki to robi, jest analiza Twojego dochodu i tego, jak duże masz obecnie zadłużenie. Informacje te można uzyskać z Twojego osobistego oświadczenia finansowego.

Jeśli ubiegasz się o kredyt, banki prawdopodobnie będą miały swoje własne formularze osobistego oświadczenia finansowego (PFS), które należy wypełnić (link do kilku z nich znajduje się w odnośnikach na dole tej strony). Ale, jeśli już utrzymujesz swoje własne PFS w Excelu, wtedy ten proces będzie o wiele łatwiejszy.

Bilans osobisty

Krok 1: Wymień wszystkie swoje aktywa

Aktywa to coś, co posiadasz, co ma wartość wymiany. Możesz naprawdę kochać swojego zwierzaka, ale to prawdopodobnie nie jest aktywo. Twoje aktywa finansowe to gotówka, oszczędności, salda na kontach czekowych, nieruchomości, emerytury itp.

Uważaj na komórki, które są zaznaczone na szaro. Są to wartości, które pochodzą z arkusza Szczegóły. Jeśli nadpiszesz formułę, będziesz musiał ją naprawić.

Kliknij na linki oznaczone jako „Tabela 1” lub „Tabela 2”, aby przejść bezpośrednio do miejsca w arkuszu Szczegóły, w którym należy wprowadzić te aktywa.

Krok 2: Wymień wszystkie swoje Pasywa

Pasywa to twoje długi i inne niespłacone zobowiązania finansowe. Przyszłe wydatki, takie jak paliwo do samochodu nie są zobowiązaniami, ale niezapłacone rachunki są.

Krok 3: Oblicz Wartość Netto = Aktywa – Pasywa

Pełna wartość rynkowa twojego domu jest Aktywem. Kwota, którą wciąż jesteś winien na hipotece to Pasywa. Różnica jest tym, co nazywamy kapitałem własnym. W typowym bilansie biznesowym, terminy Kapitał Własny lub Kapitał Udziałowców są tożsame z Wartością Netto: Owner’s Equity = Aktywa – Pasywa.

Przepływy pieniężne

Krok 1: Wymień wszystkie swoje Wpływy

Wpływy obejmują wszystkie źródła dochodu (pensje, dywidendy, itp.) i cokolwiek innego, co wkłada pieniądze do Twojej kieszeni.

Wpływy są pogrupowane na „Dochody” i „Inne wpływy”, ponieważ niektóre wskaźniki finansowe są oparte na „Dochodach” i nie wszystkie wpływy są koniecznie uważane za dochody (takie jak zwroty podatku, zwroty lub prezenty). Będziesz musiał zdecydować, co powinno być uznane za dochód, być może konsultując się z księgowym.

Jeśli twój dom lub akcje rosną w wartości, nie ma żadnego napływu gotówki, dopóki ich nie sprzedasz. Tak więc, zrealizowane zyski kapitałowe (zyski ze sprzedaży nieruchomości) są wpływami, ale niezrealizowane zyski kapitałowe (wzrost wartości niesprzedanej nieruchomości) nie są.

Krok 2: Wymień wszystkie swoje wypływy

Kategoryzacja twoich wypływów jest ważna, jeśli chcesz obliczyć pewne wskaźniki finansowe. Na przykład, kategoria „Potrącenia z pensji” zawiera rzeczy potrącane z twojej wypłaty. Dochód netto używany przez wskaźnik obsługi zadłużenia to twój dochód brutto minus te potrącenia.

Dlaczego składki ubezpieczeniowe nie są wymienione w kategorii potrąceń od wynagrodzeń? Można je tam wymienić, jeśli się chce. Ale gdybyś nie miał żadnych dochodów, nadal chciałbyś mieć ubezpieczenie zdrowotne, więc uważam, że włączenie ubezpieczenia zdrowotnego do wydatków na życie jest wygodniejsze przy obliczaniu „Całkowitych wydatków na życie” używanych przez wskaźnik BLR.

Kategoria wypływów „Działalność Finansowa” jest używana do określenia Twoich całkowitych płatności z tytułu zadłużenia. Suma ta jest używana przez wskaźniki zadłużenia do dochodu. Dla tych wskaźników, płatność hipoteczna zawiera płatność escrow (podatek od nieruchomości i ubezpieczenie) oprócz odsetek i kapitału.

Krok 3: Oblicz Przepływy Pieniężne Netto = Wypływy – Wpływy

Jedną z pierwszych rzeczy, których musisz się nauczyć o finansach osobistych jest to, jak obliczyć przepływy pieniężne netto. Jest to po prostu suma wszystkich Twoich wpływów (zarobki, dochody z inwestycji, prezenty i cokolwiek innego, co wkłada pieniądze do Twojej kieszeni) minus suma Twoich wypływów (wszystko, co zabiera pieniądze z Twojej kieszeni).

Referencje i zasoby

- SBA PFS Form (PDF) na www.sba.gov – Jest to przykładowy PFS używany przy ubieganiu się o pożyczkę Small Business Association (SBA).

- Cash Flow and Budgets at utah.edu – Wyjaśnia, w jaki sposób rachunek przepływów pieniężnych i budżet są powiązane.

- SCORE PFS (Excel) at www.score.org – Jest to dość prosty szablon osobistego sprawozdania finansowego dla Excela, zawierający tylko bilans oraz szczegóły dotyczące aktywów i pasywów.